НКЦБФР обнаружила 40 сомнительных финансовых проектов и финансовых пирамид. Всего их 60 — новости Украины, Фондовый рынок

Национальна комиссия по ценным бумагам и фондовому рынку (НКЦБФР) выявила более 40 проектов в четвертом квартале 2020 года, которые предлагают финансовые услуги гражданам, с целью дальнейшего незаконного завладения средствами. Об этом сообщает пресс-служба НКЦБФР.

Таким образом, список сомнительных финпроектов с признаками мошенничества увеличен до 60 участников. С полным списком можно ознакомится тут.

Подписывайтесь на LIGA.Бизнес в Facebook: главные бизнес новости

«В перечень включены проекты, которые, якобы, работают на рынке Форекс или с другими финансовыми активами, а также проекты, которые вводят в заблуждение граждан под видом сотрудничества с международными финансовыми инвестиционными компаниями, и проекты, которые действуют по привычному для украинцев механизму предоставления очень большого процента под видом подарочных сертификатов, как печально известная B2B Jewelry», – говорится в сообщении.

В НКЦБФР предупреждают, что такие организации представляются потенциальным жертвам как известные и успешные финансовые компании, имеющие большой опыт в сфере инвестиций и располагающими офисами в международных финансовых столицах мира.

Некоторые компании имеют или делают вид, что зарегистрированы в Украине. О таких компаниях Нацкомиссия информирует правоохранительные органы.

Также НКЦБФР получила информацию от европейских регуляторов о ряде фирм, которые прикрываются квазиуспешными компаниями по торговле акциями и другими фининструментами, переезжают из ЕС открывают офисы в Украине.

Читайте также

«Принимая во внимание возросшую активность сомнительных финансовых проектов, Комиссия готовит законопроект по усилению борьбы со злоупотреблениями на рынках капитала», – добавляют в НКЦБФР.

Подписывайтесь на LIGA.Бизнес в Telegram: только важное

Роман Брыль

Если Вы заметили орфографическую ошибку, выделите её мышью и нажмите Ctrl+Enter.

Хотите быструю прибыль? Готовьтесь потерять деньги

Экономика

Получить короткую ссылку

17510

Сотни финансовых пирамид и тысячи обманутых вкладчиков – такова современная реальность Казахстана. Специалисты призвали сограждан не терять голову при обещаниях большой прибыли или сомнительных историй успеха знакомых

АЛМАТЫ, 22 янв — Sputnik. В Казахстане число финансовых пирамид исчисляется сотнями, что говорит о спросе на их «услуги» среди казахстанцев и о доверчивости граждан.

Только в 2020 году расследовано 217 уголовных дел по организации финансовых пирамид, из них 116 направлено в суд. Также за прошедший год выявлено 35 фактов создания финансовых пирамид на территории страны. К ответственности привлечены 79 подозреваемых.

Полиция Алматы задержала двух директоров финансовой пирамиды QI-Trade Kazakhstan

Для борьбы с этим явлением в Казахстане в конце 2020 года создана межведомственная рабочая группа по противодействию финансовым пирамидам. Туда вошли представители нескольких министерств, комитета финансового мониторинга и агентства Казахстана по регулированию и развитию финансового рынка (АРРФР).

Туда вошли представители нескольких министерств, комитета финансового мониторинга и агентства Казахстана по регулированию и развитию финансового рынка (АРРФР).

Главное условие безопасности с финансовыми пирамидами

«Мониторинг со стороны государственных органов позволяет определить признаки подозрительной деятельности организаций на ранней стадии и предотвратить финансовые потери. Однако в первую очередь противодействие должны начать сами граждане. Ведь если в финансовые пирамиды никто не будет вкладываться, то и их организация будет попросту невыгодна«, — подчеркнули в АРРФР.

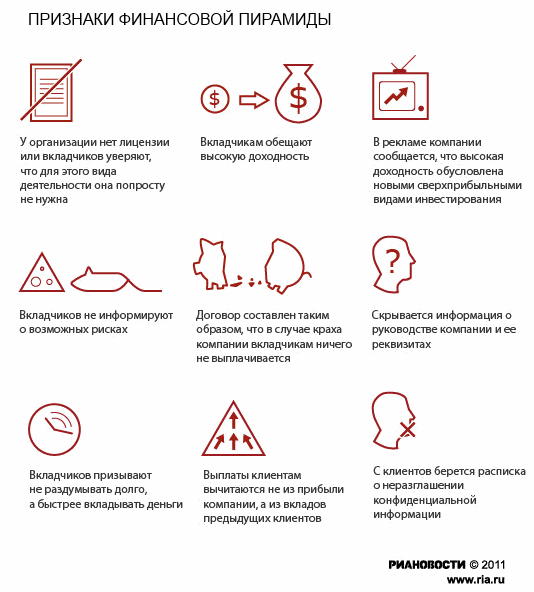

Основные признаки финансовых пирамид

- отсутствие лицензии финансового регулятора на осуществление деятельности по привлечению денежных средств;

- выплата денежных средств новым участникам из вносов других вкладчиков;

- отсутствие собственных основных средств, других дорогостоящих активов;

- подозрительно, если компания зарегистрирована «буквально вчера», накануне сбора средств, у нее минимальный уставный капитал и единственный учредитель.

Особенно это подозрительно, когда компания позиционирует себя как успешная и развивающаяся;

Особенно это подозрительно, когда компания позиционирует себя как успешная и развивающаяся; - организация активно рекламируется и публично обещает неслыханно высокий доход, намного выше рыночного уровня;

- вам заявляют, что рисков нет. Настоящие инвестиционные компании предупреждают вкладчиков о рисках;

- предварительные взносы – надо внести небольшую сумму денег, как правило, наличными, чтобы вас допустили до возможности вложиться в проект (и потом получать гигантские дивиденды). Это явный признак нечестной игры;

- если компания заявляет, что инвестирует ваши деньги в высокодоходные предприятия (к примеру, нефте- или золотодобыча, строительство), просите документальные подтверждения. Документов нет — 100%, что перед вами мошенники;

- из договора непонятно, несет ли компания ответственность перед вами в случае, если что-то пойдет не так. И вы не несите им свои деньги ни в коем случае;

- вас просят привести новых клиентов – это еще один аргумент в пользу того, что перед вами непрозрачная финансовая схема, где хотят нажиться на других.

Как не стать жертвой финансовой пирамиды

Для граждан есть несколько простых советов, отмечают в финрегуляторе. Каждый раз, рассматривая вопрос вложения средств, необходимо быть настороже и не терять рассудок при виде высокой доходности. Ничто так не действует в качестве пропаганды, как реальная история успеха знакомой по работе или соседки по площадке, которой вдруг повезло найти такую компанию с хорошей возможностью заработать.

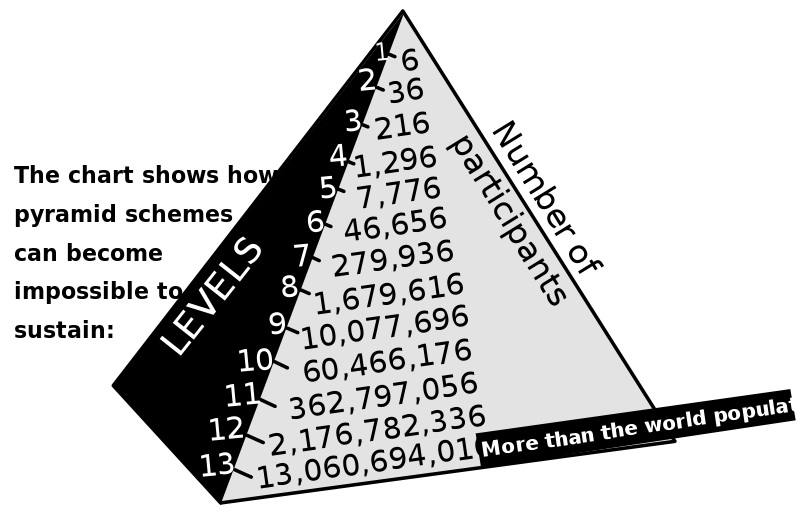

«Если прибыль существенная и ничем не обоснованная, скорее всего это классический прием финансовых пирамид – когда первым вкладчикам выплачивается вознаграждение за счет последующих. Люди, получившие подобную прибыль, приведут им десятки, а то и сотни новых потенциальных «инвесторов», поскольку начнут свято верить в благие намерения компании и будут активно и с энтузиазмом вовлекать в их сети все больше и больше сторонников», — подчеркнули в АРРФР.

«Сбежал с 4 миллиардами»: тысячи казахстанцев стали жертвами мошенничества

Еще одно предостережение для тех, кто надеется попасть в так называемую «первую волну», когда компания только начала осуществлять свою деятельность по привлечению частных инвестиций.

«Риск потери средств здесь тоже все еще велик. Немаловажной остается и моральная сторона. Ведь прибыли в компании нет никакой, есть только вклады доверивших свои деньги людей. Вряд ли кому-то принесут счастье деньги, добытые обманным путем«, — предупредили в финрегуляторе.

Там добавили, что всегда нужно быть внимательными и задаваться вопросом, действительно ли вы готовы рисковать и с огромной вероятностью потерять свои сбережения ради мифической и далеко не гарантированной выгоды.

В настоящее время в Казахстане рассматривается вопрос ужесточения наказания как за организацию финансовой пирамиды, так и за рекламу деятельности незаконных организаций.

Жертвы финансовых пирамид вышли на улицу в Алматы с требованием суда

самые известные финансовые пирамиды в мире

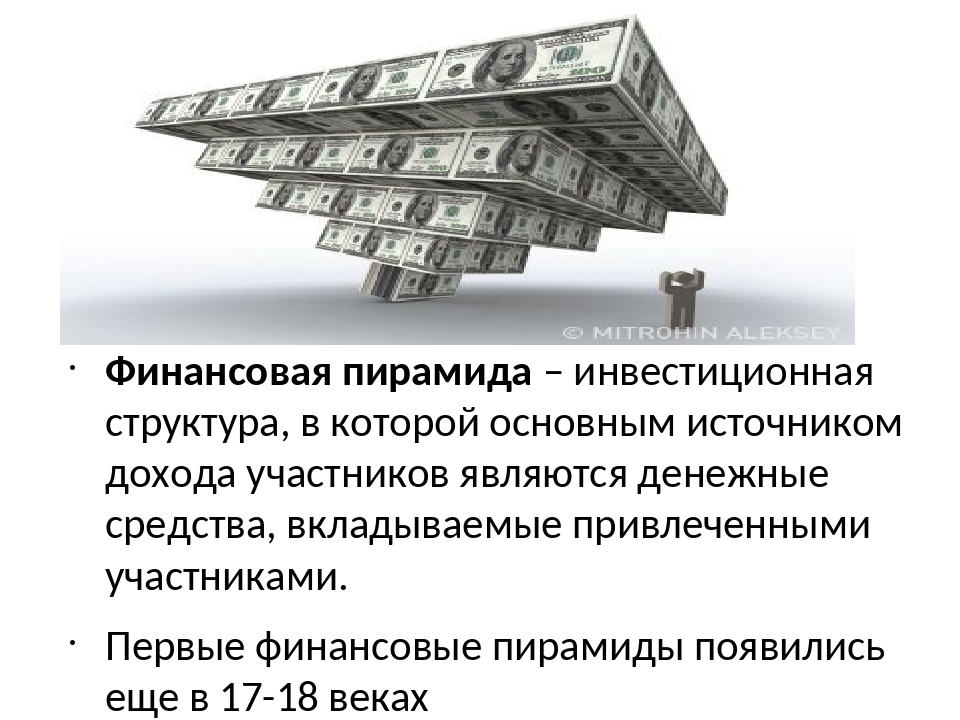

Первая финансовая пирамида была создана в 1716-1720 годах во Франции

Обзор самых известных финансовых пирамид в мире. Фото: exame.abril.com.br

Фото: exame.abril.com.br

Несмотря на то, что многим известна история МММ и других финансовых пирамид, люди продолжают верить в обещания рекордной доходности капиталовложений от организаторов таких обществ. Редакция PaySpace Magazine предлагает вспомнить, чем занималась МММ и подобные аферы, привлекающие людей, которые хотят быстро обогатиться без особых усилий.

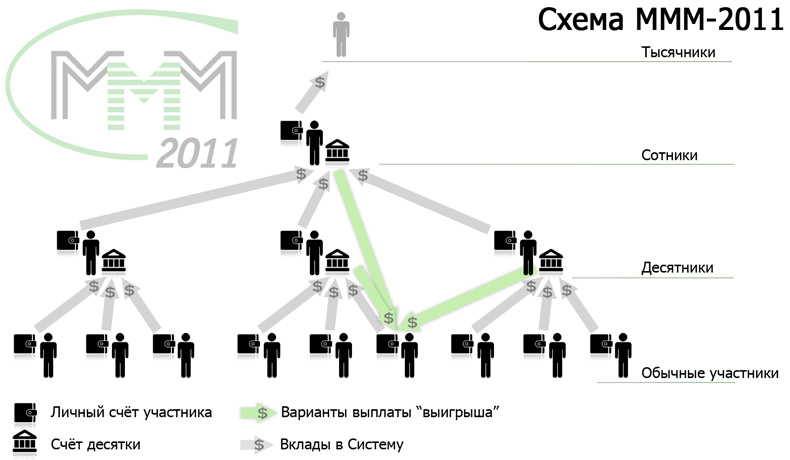

«МММ»

Это крупнейшая финансовая пирамида в странах СНГ. Организованное Сергеем Мавроди совместно с женой и братом в 1989 году, предприятие обещало рекордную доходность в размере до 1000% годовых. Девизом фирмы был лозунг «Завтра дороже, чем сегодня».

Сергей Мавроди — основатель самой известной в странах СНГ финансовой пирамиды МММ. Фото: infodota.com

Учитывая тяжелое экономическое время и низкую финансовую грамотность людей, «МММ» привлекла, по разным оценкам, от 10 до 15 млн человек. Сама пирамида просуществовала более 5 лет. Ее автор заработал за этот период около 2 млрд долларов. Когда в 1997 году «МММ» была признана банкротом, миллионы вкладчиков потеряли все свои деньги. После ареста Мавроди с его офиса было вывезено несколько грузовиков, полностью забитых деньгами. Только один их пересчет занял около месяца.

После ареста Мавроди с его офиса было вывезено несколько грузовиков, полностью забитых деньгами. Только один их пересчет занял около месяца.

В 2003 году он был осужден в России за мошенничество в крупных размерах. И приговорен к 4,5 годам тюрьмы за мошенничество. Тем не менее, это не помешало Мавроди в 2011 и 2012 годах снова привлекать людей в пирамиду. А в 2016 году новый проект Сергея Мавроди под названием «МММ Глобал» предлагал делать вклады в криптовалюте Bitcoin под высокие проценты. Но, к счастью, они не стали такими популярными, как МММ в 90-х годах.

«Система Ло»

Первой в Европе финансовой пирамидой считается система, созданная шотландским экономистом Джоном Ло в 1716-1720 годах во Франции. Ло с детства отличался желанием жить не как все, для чего требовались немалые деньги. Сначала он пытался играть в карты, но прибыли это ему так и не принесло. Затем у Джона появилась идея создавать деньги в финансово-кредитных учреждениях, а не в золотых или серебряных рудниках, и он предложил сменить металлические монеты на бумажные деньги. Ло переехал во Францию. Там регент короля герцог Орлеанский поддержал его идею учредить банк, выпускавший банкноты, которые обеспечены казной и земельными угодьями.

Ло переехал во Францию. Там регент короля герцог Орлеанский поддержал его идею учредить банк, выпускавший банкноты, которые обеспечены казной и земельными угодьями.

Сатирическое изображение работы пирамиды и ее краха ru.wikipedia.org

Но на этом гений-финансист не остановился. В 1717 году начала свою работу «Миссисипская компания», или «Западная компания». Благодаря своей славе и умению манипулировать мнением толпы, Ло смог поднять небывалый спрос на акции компании, которая занималась неизвестно чем. Ажиотаж был как среди купцов, так и среди простых людей. Но когда выяснилось, что никакой существенной деятельности «Западная компания» не ведет и реальной прибыли не приносит, владельцы акций начали массового от них избавляться. «Система Ло» рухнула, а ее автор бежал в Италию.

«Схема Понци»

В США финансовые пирамиды появились лишь через 100 лет. В 1919 первую из них создал итальянский эмигрант Чарльз Понци. Как и Джон Ло, Понци всегда хотел стать богатым и успешным, и в конце-концов придумал схему заработка за счет привлечения денег от других людей.

Однажды Чарльз написал письмо в одну испанскую компанию с предложением выпускать международный журнал. Ответ ему пришел очень быстро, а в конверт были вложены международные купоны, которые можно было обменять на марки для обратного письма. Самой важной деталью был обменный курс купонов: в Испании за один купон давали одну марку, а вот в США — шесть. Это и натолкнуло Понци на идею создания компании-пирамиды.

Чарльз Понци — автор первой финансовой пирамиды в США. Фото: Wikipedia

В проплаченных статьях в прессе итальянский предприниматель предлагал людям покупать акции его компании, якобы занимающейся куплей-продажей товаров по всему миру, и получать неслыханную прибыль — 150% от вложенной суммы через 45 дней. Очень быстро на обещания «купились» как чиновники, так и обычные граждане. Таким образом, выплаты вкладчикам компании осуществлялись за счет денег новых участников.

Но, как и все пирамиды, «Схема Понци» рухнула очень быстро. Приятель Чарльза, у которого тот одолжил деньги в начале своей деятельности, подал в суд на Понци. В результате все его счета были заморожены, вкладчики не досчитались 2 миллионов долларов, а автора простой и прибыльной схемы приговорили к 5 годам тюрьмы.

В результате все его счета были заморожены, вкладчики не досчитались 2 миллионов долларов, а автора простой и прибыльной схемы приговорили к 5 годам тюрьмы.

Величайшая пирамида Бернарда Мэдоффа

Эта пирамида, по оценкам некоторых специалистов, является крупнейшей в истории финансовой аферой. Количество потерпевших насчитывает 3 млн человек и несколько сотен организаций. Ущерб оценивается в сумме около 64,8 млрд долларов.

Автор величайшей финансовой пирамиды Бернард Мэдофф. Фото: Mashable

Автор этой схемы Бернард Мэдофф, в отличие от других финансовых махинаторов, обещал всем вкладчикам созданного им инвестиционного фонда «Madoff Investment Securities» небольшую, но стабильную прибыль. Доходность в размере 12-13% годовых убедила многие крупные компании, знаменитых людей и чиновников вкладывать средства в компанию. В результате, количество вкладчиков превысило 3 миллиона, а сумма привлеченных денег составила миллиарды долларов.

Фонд существовал 15 лет, пока в 2008 году ряд крупных компаний обратились к Мэдоффу с просьбой вернуть их средства и проценты (их набежало порядка 7 млрд долларов). Такую сумму, конечно же, фонд выплатить не смог. Пирамида рухнула. Как выяснилось в ходе следствия, фонд Мэдоффа задолжал своим клиентам более 65 млрд долларов. Автор схемы (которого, к слову, сдали его собственные сыновья), получил 150 лет тюремного заключения.

Такую сумму, конечно же, фонд выплатить не смог. Пирамида рухнула. Как выяснилось в ходе следствия, фонд Мэдоффа задолжал своим клиентам более 65 млрд долларов. Автор схемы (которого, к слову, сдали его собственные сыновья), получил 150 лет тюремного заключения.

Муравьиные фермы Ван Фэна

В 1999 году китайский предприниматель Ван Фэн придумал оригинальный способ заработка. Фото Daily Mail

В 1999 году китайский предприниматель Ван Фэн придумал оригинальный способ заработка. Он предложил всем желающим стать инвесторами в его компании. За $1500 вкладчики получали коробку со «специальными» муравьями, которые нужно было выращивать по особой секретной схеме в течение 90 дней. Ван Фэн уверял, что муравьи использовались для изготовления лекарств. На самом деле, конечно же, это было не так. Каждые 14 месяцев вкладчики компании получали 450 долларов, что соответствовало годовой доходности в 32%.

Миллионы людей в течение двух лет вносили свои деньги, что позволило китайскому аферисту собрать сумму более 2 млрд долларов. Сам Ван Фэн стал очень уважаемым бизнесменом в Китае, его номинировали на разные премии и награды. Но уже вскоре пирамида рухнула, а Ван Фэна приговорили к смертной казни.

Сам Ван Фэн стал очень уважаемым бизнесменом в Китае, его номинировали на разные премии и награды. Но уже вскоре пирамида рухнула, а Ван Фэна приговорили к смертной казни.

Акции Лу Перлмана

Имя Лу Перлмана не всем известно. Но названия созданных им музыкальных групп, таких как Backstreet Boys и NSync, слышали многие. Однако точно не все знают о финансовых аферах, которые проворачивал Перлман.

Лу Перлман — автор финансовой пирамиды и по совместительству основатель нескольких известных музыкальных групп. Фото: unz.com

В 1981 году Лу создал несколько фиктивных компаний, которые существовали только на бумаге и никакой деятельности не вели. Далее он выпустил акции этих компаний и разместил их на бирже. Заинтересованные «ростом прибыли», о котором Перлман постоянно сообщал в публикуемых отчетах, многие частные лица и даже крупные финансовые компании начали покупать акции Лу Перлмана.

Схема продержалась целых 20 лет, но в конце концов мошенничество выкрыли. Лу приговорили к штрафу в 1 млн долларов и 25 годам тюрьмы, а держатели акций его фиктивных компаний потеряли около 300 млн долларов.

Лу приговорили к штрафу в 1 млн долларов и 25 годам тюрьмы, а держатели акций его фиктивных компаний потеряли около 300 млн долларов.

ЧИТАЙТЕ ТАКЖЕ: Телефонные мошенники атакуют клиентов банков — запись

Кто в Казахстане зарабатывает на финансовых пирамидах | Курсив

Тысячи казахстанцев вложили свои деньги в надежде на хорошие дивиденды и остались ни с чем, три десятка отечественных «мавроди» обогатились на сотни миллионов тенге. «Курсив» проанализировал характерные черты, чтобы набросать социальный портрет типичного создателя финансовой пирамиды в Казахстане.

Молодые, активные

По данным Комитета по правовой статистике и спецучетам (КПССУ) Генпрокуратуры РК, за последние пять лет в базе Единого реестра досудебных расследований (ЕРДР) было зарегистрировано 444 правонарушений и уголовных дел по статье 217 УК РК «Создание и руководство инвестиционной пирамидой». В этот объем не входят раскрытые преступные схемы, дела по которым заведены по другой статье – «Мошенничество». Количество лиц, совершивших эти правонарушения, составляет 32 человека.

Количество лиц, совершивших эти правонарушения, составляет 32 человека.

Статистика КПССУ позволяет разграничить казахстанских последователей МММ по возрасту и роду занятий. Больше половины уличенных в преступлении лиц принадлежит к возрастной группе от 20 до 40 лет, 18% – это люди от 40 до 49 лет, 15% – граждане от 50 до 59 лет. Большая часть из них на момент совершения преступления были безработными, имели среднее специальное образование. Лишь 14 человек могли похвастаться дипломами об окончании вузов.

Высший пилотаж

Анализ приговоров самых громких уголовных дел за последние пять лет позволяет разделить всех осужденных по статье 217 УК РК на две группы.

Первая группа – бизнесмены-самоучки. Мужчины-лидеры, с высшим образованием, ранее не имели проблем с законом, обладают даром убеждения, хитрые, беспринципные, пользуются различными техниками психологического влияния. Имеют квартиру или дом, женаты. Создают масштабные проекты с привлечением большого количества вкладчиков в нескольких городах, много средств тратят на рекламу и маркетинг.

В качестве примера можно назвать Кенесары Карамаева, возглавлявшего казахстанскую ветку международной финансовой пирамиды Questra Holdingins. Легенда и маркетинговый план компании были разработаны иностранными гражданами, предположительно резидентами России, Испании и Кабо-Верде. Кенесары, как первое лицо Questra Holding в Казахстане, открыл 49 офисов компании в 12 регионах страны. Создал команду лидеров, которые вместе привлекли 694 вкладчика. Невозмещенный ущерб от их деятельности составил 454 млн тенге.

Пирамида Questra продавала придуманную электронную валюту QP (эквивалент евро), на которую можно было приобрести инвестиционные пакеты компании стоимостью от 90 до 500 тыс. евро с доходностью от 208 до 336%. Чтобы стать инвесторами, вкладчики продавали имущество, брали кредиты. Суммы вкладов варьировались от 90 евро до 80 тыс. евро.

Следствие и суд по данному делу длились больше полутора лет. Приговор был оглашен в январе 2020 года. Исходя из судебных документов, Карамаев помог компании привлечь 100 млн евро. Благодаря этому получил статус Super Director и бонус 2,5 млн евро. Говорил, что на поступившие деньги компания выкупила месторождение золота в Африке. Убеждал, что инвестиционная политика Questra Holdingins одобрена правительством Казахстана. Промоушены проводил широко, для этого арендовал большие залы.

Благодаря этому получил статус Super Director и бонус 2,5 млн евро. Говорил, что на поступившие деньги компания выкупила месторождение золота в Африке. Убеждал, что инвестиционная политика Questra Holdingins одобрена правительством Казахстана. Промоушены проводил широко, для этого арендовал большие залы.

В суде отрицал, что проводил презентации и открывал офисы, заявил, что «не знал, что компания Questra Holdingins является финансовой пирамидой», объявил себя потерпевшим по делу. Защита была построена на отрицании того, что люди вкладывали деньги, так как в деле нет никаких бухгалтерских документов, сайт компании с персональной информацией сразу же был заблокирован. Приговорен к тюремному заключению сроком на десять лет, члены его команды – на восемь лет.

«Финансовая пирамида – это такой же бизнес, как и любой другой, только незаконный. Основатель инвестпирамиды – лидер, харизматичен, обладает даром убеждения, владеет техниками продаж, знаниями маркетинга, умеет создавать команду.

Ведь продукты пирамиды – это тоже товары, которые продвигаются, как и любые другие. Основатель пирамиды вызывает доверие граждан, знает их болевые точки, использует эту информацию для своей выгоды», – комментирует эксперт общественного фонда «Международный центр экономической грамотности» Шынар Елубаева.

По словам специалиста, некоторые казахстанские основатели пирамид организовывали семинары на тему финансовой грамотности, рассказывали, как не стать жертвой инвестиционных пирамид. Все было сделано для того, чтобы усыпить бдительность будущих вкладчиков, развеять сомнения, заинтересовать и выманить деньги.

Подобный подход использовал, например, основатель пирамиды Atlantic Plus из Караганды Станислав Пригодин.

Экономист по образованию, 28-летний парень проводил семинары, раздавал книги по финансовой грамотности, выгодному инвестированию. Придумал собственный продукт – ПАК (пакет единиц услуг расчетной таблицы доходов инвестора) стоимостью от 5 до 35 тыс. тенге с доходностью 7 тыс. тенге в месяц в течение двух лет. Предлагал вкладывать средства в жилищное строительство. Привлек 469 человек, которые потеряли 59 млн тенге.

тенге с доходностью 7 тыс. тенге в месяц в течение двух лет. Предлагал вкладывать средства в жилищное строительство. Привлек 469 человек, которые потеряли 59 млн тенге.

Пригодин выдумал несуществующую личность – президента компании Э. Кеттлера, который якобы руководит всем. Когда обрушил пирамиду, сам себя уволил, предъявил всем приказ за подписью Кеттлера. На вырученные деньги открыл ломбард и ночной клуб.

Обманывал близких, знакомых, друзей, родственников. На суде заявил, что действительно хотел платить дивиденды. Сел в тюрьму на 6,5 лет.

Аферисты всех мастей

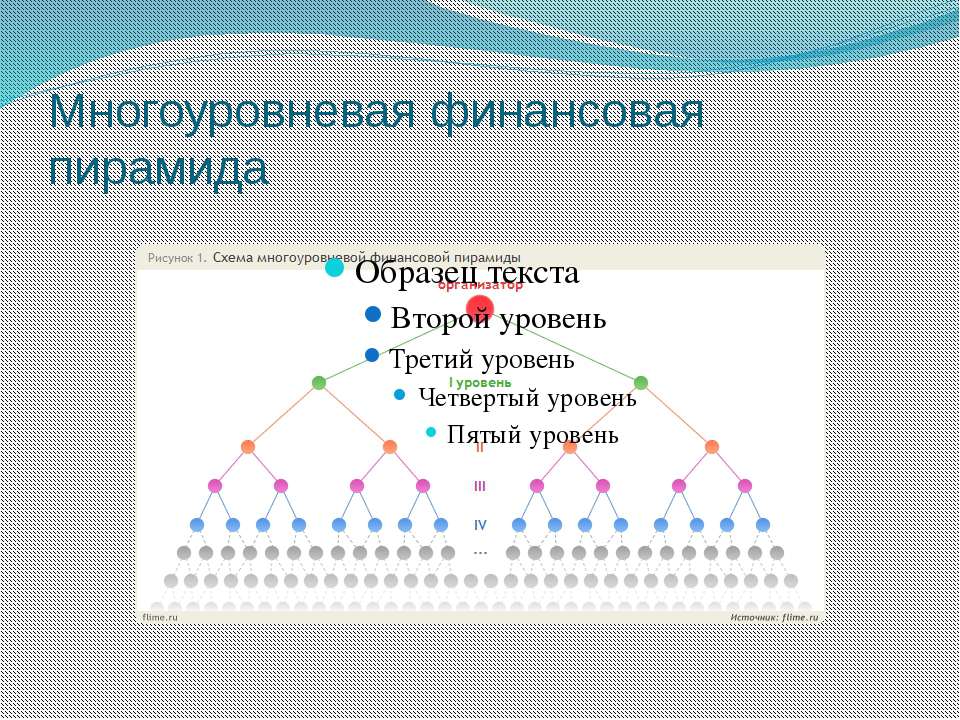

Вторая группа казахстанских «мммщиков» – это безработные, остро нуждающиеся в деньгах женщины, мужчины, имеющие нескольких несовершеннолетних детей. Как правило, основатели несложных одноуровневых пирамид, которые очень быстро обрушивались.

Самый яркий пример – Елена Колесникова из Караганды, основательница ТОО «Финанс Опто Групп», компании, «развивающей 40 направлений бизнеса». Привлекла 3,03 млрд тенге более чем у 1,5 тыс. казахстанцев. Обещала еженедельную прибыль от вклада в размере 14%. Убеждала, что деньги вкладывает в EXPO, службу такси, отделы по продаже техники. На деле оказалось, что единственным бизнесом, связанным с EXPO, было заключение договора на оказание клининговых услуг. Остальные виды бизнеса оказались убыточными. Невозмещенный ущерб составил 380 млн тенге.

Привлекла 3,03 млрд тенге более чем у 1,5 тыс. казахстанцев. Обещала еженедельную прибыль от вклада в размере 14%. Убеждала, что деньги вкладывает в EXPO, службу такси, отделы по продаже техники. На деле оказалось, что единственным бизнесом, связанным с EXPO, было заключение договора на оказание клининговых услуг. Остальные виды бизнеса оказались убыточными. Невозмещенный ущерб составил 380 млн тенге.

В суде Елена свою вину не признала, каждый гражданский иск потерпевших оспаривала, все факты отрицала, вину свалила на своих подчиненных. При вынесении приговора адвокат попросил учесть, что у осужденной трое детей и пожилая мать на иждивении. Получила наказание 4,5 года лишения свободы.

Из этой же серии история жительницы маленького городка Аягоза в ВКО Ляззат Алатаевой, матери восьмерых детей. На момент основания финансовой пирамиды Auto For младшему ребенку был год.

Алтаева предложила матричную схему пирамиды, когда доход от инвестирования вкладчик получает только после того, как приведет новых участников. Размер вкладов составлял от 11 до 300 тыс. тенге. Прибыль обещала до 1,5 млн тенге плюс автомобиль. Привлекла 8,2 млн тенге, из них 4,5 млн тенге не выплатила. 98 человек подали гражданские иски, но взыскать с Ляззат было нечего. Небольшой частный дом в Аягозе, где она живет со своим мужем и восемью детьми, находится в залоге у банка.

Размер вкладов составлял от 11 до 300 тыс. тенге. Прибыль обещала до 1,5 млн тенге плюс автомобиль. Привлекла 8,2 млн тенге, из них 4,5 млн тенге не выплатила. 98 человек подали гражданские иски, но взыскать с Ляззат было нечего. Небольшой частный дом в Аягозе, где она живет со своим мужем и восемью детьми, находится в залоге у банка.

С учетом семейного положения получила условный срок 1,5 года. Каждый год на Ляззат Алатаеву подают несколько исков о взыскании долгов по распискам.

«Мошенники в сфере финансовых услуг очень коммуникабельны, умеют производить впечатление на людей. В суде, как правило, такие правонарушители продолжают обманывать, обещать потерпевшим, что выплатят все дивиденды, если их освободят из-под стражи. И обманутые люди вновь им верят, просят суд освободить подсудимых. Основатели финансовых пирамид – хорошие психологи», – высказывает свою точку зрения судья-координатор Восточно-Казахстанского областного суда Назгуль Рахметуллина.

По мнению Назгуль Рахметуллиной, создатели пирамид изначально понимают, что используемая схема не позволит им выплатить обещанные дивиденды, обеспечить возврат денег всем вкладчикам. Банкротство – это единственный исход любой финансовой пирамиды. Поэтому вынуждены приводить всевозможные инструменты убеждения, психологические приемы, чтобы удерживать внимание и доверие вкладчиков как можно дольше.

Именно такими приемами пользовался и житель Усть-Каменогорска Владимир Иринин, осужденный в январе 2020 года за создание финансовой пирамиды «Джет мани». Гражданин РФ привлекал деньги вкладчиков, расклеивая объявления в подъездах домов. Обещал прибыль до 99% годовых, за новых клиентов доплачивал по 12 тыс. тенге. Собрал с доверчивых жителей областного центра ВКО 47 млн тенге, ущерб не возместил.

Суд первой инстанции назначил наказание в виде лишения свободы сроком на четыре года, приняв во внимание двух детей Владимира, младшему из которых было четыре месяца. Однако при пересмотре дела в апелляции оказалось, что своим детям осужденный не помогал, денег на содержание не давал. С учетом этих фактов и жалоб потерпевших областной суд увеличил наказание до шести лет.

Однако при пересмотре дела в апелляции оказалось, что своим детям осужденный не помогал, денег на содержание не давал. С учетом этих фактов и жалоб потерпевших областной суд увеличил наказание до шести лет.

Анализ дел прошлого года и факты 2020 года позволяют выявить новый тренд: пирамиды уходят в мессенджеры.

Специалисты МВД предупредили казахстанцев о незаконности предлагаемых в соцсетях игр «Котел» и «Черная касса», где игрокам предлагают вложить 14 тыс. тенге и получить большой доход. Эксперты напоминают: каким бы способом ни распространялась информация о сомнительных инвестиционных компаниях, необходимо критично относиться к предложениям, в которых высокая ставка вознаграждения соседствует с обязанностью привлекать других людей – это главные признаки финансовой пирамиды.

Читайте «Курсив» там, где вам удобно. Самые актуальные новости из делового мира в Facebook, Telegram и Яндекс.Дзен

почему до сих пор работает финансовая пирамида, как вернуть деньги и защитить себя

В августе 2020 года Служба безопасности Украины заблокировала деятельность мошеннической организации B2B Jewelry..jpg) Ее жертвами стали 600 тыс. граждан, которые вложили в пирамиду $250 млн. Однако B2B продолжает работать и собирать деньги людей.

Ее жертвами стали 600 тыс. граждан, которые вложили в пирамиду $250 млн. Однако B2B продолжает работать и собирать деньги людей.

О новом поколении финансовых пирамид в Украине, противодействии и защите от них рассказал Евгений Грушовец, член Ассоциации юристов Украины и партнер Ario Law Firm.

Присоединяйтесь к нам в Telegram!

1

B2B Jewelry: как это работает?

Несколько месяцев назад по инициативе журналистского корпуса Евгений Грушовец присоединился к расследованию деятельности B2B Jewelry, став одним из ее вкладчиков. Он приобрел сертификат на 1 тыс. грн и зарегистрировался в личном кабинете на официальном сайте B2B.

Подписывайтесь на нас в Google News!

По условиям «специального предложения» инвестор должен получать 8% от вложенной суммы еженедельно, то есть более 400% в год. Каждую пятницу средства должны начисляться в личный кабинет, а уже потом их можно вывести на банковскую карточку. По словам сотрудников магазина, сертификат также можно обменять на ювелирные изделия в фирменных магазинах В2В.

По словам сотрудников магазина, сертификат также можно обменять на ювелирные изделия в фирменных магазинах В2В.

За несколько недель в личный кабинет юриста действительно поступили обещанные проценты. Однако перечислить деньги на карточку ему не удалось, как и многим другим вкладчикам.

2

Почему B2B Jewelry продолжает работать?

Несмотря на открытие уголовного производства в отношении преступной деятельности B2B Jewelry, блокирование ее счетов, объявление подозрения и домашний арест владельца Николая Гонты, организация до сих пор продолжает работать.

По словам эксперта, сейчас нет законных юридических оснований для того, чтобы запретить работу В2В. Это объясняется тем, что не существует юридического лица, которое ассоциируется с организацией – лишь Николай Гонта и другие физические лица.

3

Как вернуть деньги из B2B Jewelry: есть ли шансы у вкладчиков?

По словам юриста, инвесторам могут вернуть вложенные средства, когда суд квалифицирует деятельность B2B Jewelry как мошенничество. За такие преступления законодательство Украины предусматривает уголовную ответственность в виде лишения свободы на срок от 7 до 12 лет с конфискацией имущества. Учитывая то, какие масштабы и огласку получило дело, реальное наказание весьма вероятно.

За такие преступления законодательство Украины предусматривает уголовную ответственность в виде лишения свободы на срок от 7 до 12 лет с конфискацией имущества. Учитывая то, какие масштабы и огласку получило дело, реальное наказание весьма вероятно.

Однако вкладчикам, которые решат бороться за свои деньги, придется потратить немало времени и сил. По опыту Евгения Грушовца, подобные дела решаются в течение 2-3 лет.

Рассмотрение дела также замедлит поиск правоохранителями всех активов, которые злоумышленники успели приобрести за незаконно полученные средства. Как сообщали в СБУ, за весь период функционирования пирамиды организаторы купили один из островов Днепровского каскада, 18 элитных внедорожников стоимостью свыше $100 тыс. каждый, драгоценности и другое движимое и недвижимое имущество.

4

Что делать вкладчикам B2B Jewelry?

Чтобы стать участником дела против B2B, нужно подать заявление в полицию о завладении средствами мошенническим путем по месту покупки сертификата. Правоохранители объединят все заявления в одно дело. Далее будет проведена экспертиза, в результате которой установят общую сумму ущерба. Этот вывод будет влиять на квалификацию действий лица, которому сообщат о подозрении.

Правоохранители объединят все заявления в одно дело. Далее будет проведена экспертиза, в результате которой установят общую сумму ущерба. Этот вывод будет влиять на квалификацию действий лица, которому сообщат о подозрении.

5

Почему финансовые пирамиды до сих пор существуют?

Законодательство Украины дает четкую оценку деятельности финансовых пирамид – мошенничество, завладение имуществом путем обмана, злоупотребления доверием. Однако сегодня существуют несколько факторов, которые позволяют злоумышленникам создавать и развивать пирамиды.

Во-первых, недобросовестное выполнение правоохранительными органами своих обязанностей. На примере B2B: компания работала в течение нескольких лет, а четкой оценки ее деятельности со стороны правоохранителей не было.

Во-вторых, за В2В Jewelry не стоит ни одно физическое или юридическое лицо, которое могла бы проверить Государственная налоговая служба Украины.

В-третьих, важную роль в этой истории сыграл психологический фактор. Поскольку деятельностью компании не занимались на уровне государственной правоохранительной системы, у людей создалось впечатление, что работа организации вполне законна. Уровень доверия к ней постепенно рос, а пирамида приобретала все большие масштабы.

Поскольку деятельностью компании не занимались на уровне государственной правоохранительной системы, у людей создалось впечатление, что работа организации вполне законна. Уровень доверия к ней постепенно рос, а пирамида приобретала все большие масштабы.

6

Как защититься и не попасть в ловушку мошенников?

Ключевой признак мошенничества – отсутствие нормального юридического документа о заключении соглашения, например фискального чека. Насторожить должны обещания нереальных доходов. B2B Jewelry предлагала своим инвесторам кешбек более 400% в год. Такие чрезвычайно высокие доходы противоречат экономическим законам ведения легального бизнеса.

О финансовой пирамиде свидетельствуют также отсутствие возможности безналичного платежа и психологическое давление. Покупатели приходили в В2В с целью приобретения ювелирных изделий. Вместо этого продавцы предлагали им приобрести сертификат и стать вкладчиками, рассказывая невероятные истории о скорой и легкой прибыли без риска.

Следует понимать, что законность бизнеса никак не подтверждается местом расположения его офиса, внешним оформлением магазинов и популярностью веб-сайта.

7

Сколько финансовых пирамид сегодня действует в Украине?

По словам юриста, сейчас финансовых пирамид в Украине существует достаточно мало. В основном они действуют на территориях отдельных областей и регионов. B2B Jewelry была одной из крупнейших пирамид со времен МММ. По масштабам деятельности аналогов в Украине ей пока нет.

Ошибка в тексте? Выделите её мышкой и нажмите: Ctrl + Enter

О финансовой пирамиде «США».

«США» тратят больше, чем могут себе… | by Виталий Иванович Иванов

«США» тратят больше, чем могут себе… | by Виталий Иванович Иванов

«США» тратят больше, чем могут себе позволить тратить. По разным оценкам, потребление в «США» в два-четыре раза превосходит производство матблаг. Сначала «США» занимают на жизнь не по средствам. Затем занимают на обслуживание долгов. Долги растут, доходы уменьшаются, экономический крах приближается.

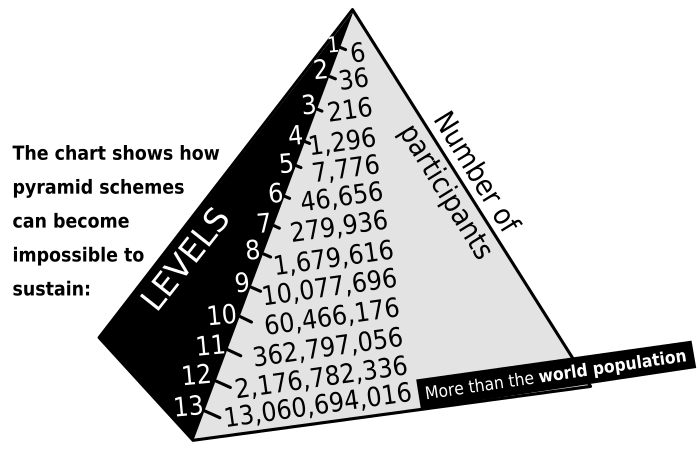

Именно так работают финансовые пирамиды вроде печально известной в России МММ. До поры до времени пирамиды выплачивают проценты точно в срок. Иначе никто не будет ‘нести свои денежки на поле чудес в страну дураков’. Но в какой-то момент оказывается, что вкладчиков больше нет. А проценты платить нужно. Начинаются сбои в выплате процентов и пирамида разваливается.

В начале существования финпирамиды на ней можно сделать неплохие деньги и даже сколотить состояние. Мне довелось близко наблюдать несколько финпирамид (ещё с начала 1980-х в СССР) и я лично знаю таких людей. Многие предприниматели в 1990-х успешно использовали финпирамиды (особенно МММ) для резервирования остатков. Мои знакомые делали это осторожно, понимая риски. Они вовремя вышли из темы и остались весьма довольны. Сам я рисковать не стал.

Мои знакомые делали это осторожно, понимая риски. Они вовремя вышли из темы и остались весьма довольны. Сам я рисковать не стал.

Частные финпирамиды, как правило, краткосрочные — от нескольких месяцев до нескольких лет. Часто они умирают даже не столько из-за исчерпания вкладчиков, сколько из-за регулятивного вмешательства государства. Но есть исключения из «краткожительства» финпирамид. Это когда организатор финпирамиды имеет поддержку государства или элиты, формирующей и контролирующей это государство. Самый яркий пример — крупнейшая в истории финпирамида Бернарда Мейдоффа. Хотя, нет, самый яркий пример — финпирамида «США».

Финпирамида «США», пожалуй, самая долгоживущая и самая успешная в истории. Её успех обеспечивает множество факторов. Например, большие богатства, созданные «США» при использовании двух мировых войн, мощные экономика и армия. Ещё специфическое финзаконодательство, позволяющее создавать финпузыри мегалитических размеров. В консолидированном долге «США» из более чем одного квадриллиона ≈¾ долга создано с использованием деривативов, финансовых суррогатов. В деривативах самих по себе нет ничего плохого. Плохое в злоупотреблении этим производным фининструментом. Против этого злоупотребления законодательство ни «США», ни их государств-марионеток не содержит сдерживающих механизмов.

В деривативах самих по себе нет ничего плохого. Плохое в злоупотреблении этим производным фининструментом. Против этого злоупотребления законодательство ни «США», ни их государств-марионеток не содержит сдерживающих механизмов.

Значительнейшую роль в поддержании финпирамиды «США» играет армия «США». Армия «США» обеспечивает приток чужеземных «вкладчиков». Эти «вкладчики» бывают как добровольные, так и принудительные. Например, военная поддержка Саудовской Аравии побуждает саудитов закупать treasures в больших количествах (а затем шантажировать патрона их продажей). Вооружённое нападение «США» на Ливию помешало дедолларизации её экономики.

Усиление экономики Китая до первой в мире, военное усиление России до создания сильнейшей в мире армии, медленно но верно нарастающая дедолларизация, ослабление государств-марионеток «США», возвращение многополярного мира постепенно лишает «США» ресурсов для поддержания финпирамиды. Её крах уже совсем близко. Сколько времени осталось? Этого в точности не знает и не может знать никто из людей. В последние годы политика и экономика снова стали донельзя непредсказуемыми. Может, пять, может, десять лет.

В последние годы политика и экономика снова стали донельзя непредсказуемыми. Может, пять, может, десять лет.

Мне думается, что этот крах будет сильнейшим в истории мировым военно-экономическим потрясением. Предполагаю, мир охватят десятки или даже сотни прокси-войн. Возможно, произойдут локальные столкновения с применением ядерного оружия. В любом случае, крах финпирамиды «США» не будет безболезненным в любом уголке мира. Государства и/или их элиты будут драться, защищая ресурсы, население, имущество и власть. Поэтому сейчас в России ‘пушки должны стать важнее масла’. Как говорится в Библии, «лучше горсть с покоем, нежели пригоршни с трудом и томлением духа» (Еккл.4:6). Я выбираю «горсть с покоем».

—

Если Вам понравился этот текст, нажмите, пожалуйста, ниже кнопку «Рекомендовать». Тогда другие читатели также смогут его прочитать. Чтобы читать другие мои тексты, подпишитесь на этот блог.

Я в Твиттере: @Vitaliy_Ivanov

Моя группа «Мозговой шторм» в Telegram’e: https://telegram. me/joinchat/BPkTYD5JN318Rm5f1oQo3g

me/joinchat/BPkTYD5JN318Rm5f1oQo3g

Лично можете написать мне в Telegram: @VitaliyII

В Украине процветают финансовые пирамиды. Что делать людям

Украину заполонили финансовые пирамиды, ежегодно они привлекают в свои проекты сотни миллионов гривен украинских граждан. Об этом сообщила на своем сайте Нацкомиссия по ценным бумагам и фондовому рынку. Людей открыто предупредили об обмане и риске остаться без денег.

«Полная или частичная потеря этих денег вкладчиками является логическим результатом безрассудного поведения инвесторов, существования «серых зон», которые не регулирует национальное законодательство, и отсутствия полноценных финансовых инструментов», — подчеркивается в сообщении НКЦБФР.

Чиновники уверяют, что большинство проектов построено по принципу финансовых пирамид: первые пайщики получают прибыль за счет новопришедших. При этом активно рекламируется в СМИ и на профильных форумах.

МММ возвращается: Минфин предупредил украинцев о новом виде мошенничества

Большинство пирамид построено на торговле на финансовых рынках: вложения в бинарные аукционы, криптобиржи, в сегменте Forex и пр. В Нацкомиссии уточнили, что часто фирмы, предоставляющие подобные услуги зарегистрированы в налоговых гаванях: Сейшельские острова, ОАЭ, Британские Виргинские острова, Кипр, Сент-Винсент и Гренадины, республика Вануату.

В Нацкомиссии уточнили, что часто фирмы, предоставляющие подобные услуги зарегистрированы в налоговых гаванях: Сейшельские острова, ОАЭ, Британские Виргинские острова, Кипр, Сент-Винсент и Гренадины, республика Вануату.

Иногда инвесторы сталкиваются с откровенной фальсификацией документов, и вообще не могут докопаться до реальных владельцев проектов

«Публичные лица, которые представляются руководителями таких проектов, фактически являются наемными актерами, потому что никоим формальным образом они не вовлечены в эти проекты. В большинстве случаев проект не осуществляет никакой реальной инвестиционной деятельности. Следовательно, инвестор не приобретает права собственности на такие активы, кроме «сертификатов» или «валюты» самого проекта», — говорится на сайте НКЦБФР.

В Нацкомиссии решили не быть голословными и назвали несколько подозрительных проектов:

- торговая платформа Binomo, сосредоточенная на инвесторах в СНГ,

- брокер Olymp Trade с 1,6 млн активных пользователей по всему миру и в Украине в том числе,

- IQOPTION LTD с адресом на St.

Vincent and Grenadines,

Vincent and Grenadines, - платформа MMCIS, которую в НКЦБФР отрыто назвали мошеннической,

- компания Cashberry, предоставляющая возможность торговли на крупнейших криптовалютных биржах,

- проект Wallie, который открыто себя позиционирует как финансовая пирамида.

Хотите первыми получать важную и полезную информацию о

ДЕНЬГАХ и БИЗНЕСЕ? Подписывайтесь на наши аккаунты в

мессенджерах и соцсетях: Telegram, Twitter, YouTube, Facebook,

Instagram.

кружков дарения — хорошие, схемы дарения — плохие: как обнаружить незаконную схему пирамиды

Круги дарения — хорошие, схемы дарения — плохие: как обнаружить незаконную схему пирамиды

Загрузите и распечатайте разработанную версию этого уведомления для потребителей

Что вам нужно знать:

Когда люди собираются в круг, чтобы дарить друг другу подарки, не обмениваясь деньгами, это называется кругом подарков. Когда люди собираются лично или онлайн, потому что их наняли, и рекрутер получает деньги или подарки за каждого нанятого человека, это схема дарения, которая также является незаконной финансовой пирамидой.

Когда люди собираются лично или онлайн, потому что их наняли, и рекрутер получает деньги или подарки за каждого нанятого человека, это схема дарения, которая также является незаконной финансовой пирамидой.

Дорога к участию в схеме дарения часто вымощена благими намерениями и умным брендом, например «Женщины, расширяющие права и возможности женщин», «Круг друзей» или «Тайная сестра» — но только потому, что это называется «кругом подарков» не делает его одним.

Помните: независимо от того, как они представлены, продвижение или сознательное участие в схеме раздачи наличных является незаконным в Мичигане.

Циклы подарков и схемы подарков

Настоящие кружки подарков — это хорошо.Они помогают людям экономить деньги и тратить меньше ресурсов. Они существуют во многих культурах и сообществах и помогают строить отношения внутри этих кругов. Они могут быть частными или публичными, члены могут знать или не знать друг друга, и они действуют аналогичным образом: члены помогают друг другу в удовлетворении желаний и потребностей, используя свои многочисленные ресурсы. Например, вместо того, чтобы выбросить большой урожай сладкой кукурузы, когда она полностью созреет, вы можете предложить ее друзьям из вашего подарочного круга, которым нужны свежие продукты. Обмен наличными между участниками не разрешен.

Например, вместо того, чтобы выбросить большой урожай сладкой кукурузы, когда она полностью созреет, вы можете предложить ее друзьям из вашего подарочного круга, которым нужны свежие продукты. Обмен наличными между участниками не разрешен.

С другой стороны, все схемы дарения связаны с выплатой. Несмотря на их соблазнительную риторику нового века об экономике подарков, они представляют собой просто современный поворот в старомодной схеме пирамиды. В схемах раздачи наличных не идет речь о продаже продуктов, а людям просто раздают наличные, но предпосылка та же — как и в других пирамидах, схемы раздачи денег основаны на количестве привлеченных людей. Новых членов соблазняет обещание крупной выплаты наличными (обычно 40 000 долларов) после того, как они вложат солидный вступительный взнос (обычно 5 000 долларов) и наберут новых членов.

Стартовый взнос гарантирует участникам место в списке участников. Участники продвигаются вверх по таблице каждый раз, когда набирают больше людей в «круг». Как только участник поднимается достаточно высоко в таблице, ему «гарантируется» крупная выплата.

Как только участник поднимается достаточно высоко в таблице, ему «гарантируется» крупная выплата.

Встречи могут быть секретными и даже веселыми. Они часто намекают на помощь другим, когда на самом деле вы просто отдаете свои деньги человеку на вершине пирамиды, когда вы нанимаете других, чтобы поддерживать стабильность основы пирамиды. Как только нижняя часть заполняется новыми рекрутами, новый человек наверху получает большую выплату, уходит, и цикл продолжается, пока не развалится.

Схемы безналичных подарков, такие как «Секретная сестра», предполагают обмен подарками между друзьями, которых вы не встречали в сети. Схема начинается с заманчивого приглашения — часто в социальных сетях — обещающие участники получат десятки подарков в обмен на отправку одного подарка стоимостью 10 долларов. Чтобы присоединиться, вы просто добавляете свое имя и адрес — а также личную информацию некоторых из ваших друзей — в существующий список «сестер-подарков», которых вы никогда не встречали. Затем вы предложите другим отправить незнакомцу скромный подарок и поделиться своими контактами.

Затем вы предложите другим отправить незнакомцу скромный подарок и поделиться своими контактами.

Вы застряли, покупая и отправляя подарки для неизвестных «сестер», надеясь, что подарок будет взаимным, и вы получите обещанное количество подарков взамен. Но с финансовыми пирамидами цикл продолжается только в том случае, если нанимаются новые сестры. Когда это прекращается, прекращается и поставка подарков, и на его пути могут остаться сотни недаренных сестер.

Такая пирамида не только незаконна в Мичигане, участие в ней может подвергнуть вас риску кражи личных данных. Когда вы присоединяетесь, вы предоставляете часть своей личной информации, и с ее помощью ваша секретная сестра a / k / a cyber thief может совершить кражу личных данных.

Эти схемы быстро становятся популярными, потому что первые участники, которые получают свои выплаты, передают свой успех потенциальным участникам, и цикл продолжается. Проблема в том, что в конечном итоге пул новых участников иссякает, и пирамида рушится, и очень немногие участники — 12–14 процентов по данным Better Business Bureau — получают что-либо взамен.

ПИРАМИДНЫЕ СХЕМЫ НЕЗАКОННЫ В МИЧИГАНЕ

Схемы пирамиды

предполагают, что участники получают компенсацию за набор других участников, и они незаконны в Мичигане.Пропаганда такой схемы является уголовным преступлением, наказуемым штрафом в размере до 10 000 долларов или семью годами тюремного заключения. Участие в таком плане является правонарушением, караемым штрафом в размере до 1000 долларов и / или 90 днями тюремного заключения.

Закон о рекламной схеме пирамиды штата Мичиган 2018 г. (MCL 445.2581 et seq.) Определяет «схему продвижения пирамиды» и запрещает продвижение или сознательное участие в ней.

МНОГОУРОВНЕВЫЕ МАРКЕТИНГОВЫЕ ПЛАНЫ VS. ПИРАМИДНЫЕ СХЕМЫ — В ЧЕМ РАЗНИЦА?

В многоуровневых маркетинговых планах обычно участвует материнская компания, которая продает продукты потребителям через независимых продавцов.Как правило, независимые продавцы не получают зарплату; скорее, они получают компенсацию в зависимости от того, сколько продукта они продают. Планы многоуровневого маркетинга обычно разрешены в Мичигане.

Планы многоуровневого маркетинга обычно разрешены в Мичигане.

Ключевое различие между законным многоуровневым маркетинговым планом и незаконной финансовой пирамидой состоит в том, что многоуровневый маркетинговый план почти полностью основывает компенсацию на количестве проданного продукта, тогда как незаконная финансовая пирамида основана на количестве нанятых людей. В схеме денежных подарков «получение подарка» также основывается исключительно на количестве принятых на работу новых членов, и никакие продукты или услуги не продаются.

SPOT незаконная схема дарения

- Кто-то обещает вам вознаграждение в виде денег или подарков по почте, электронной почте или в социальных сетях.

- Привлечение новых сотрудников — основная цель программы.

- Товары и услуги не продаются.

- Нет письменных соглашений или контрактов.

- Программа хвастается высокими заработками нескольких лучших исполнителей.

- Программа включает множество «свидетельств» и «историй успеха».

”

”

ПРЕКРАТИТЕ незаконную схему раздачи наличных, чтобы вы не получили

- Расследовать. Поспрашивать. Искать в Интернете. Будьте настроены скептически.

- Никогда не сообщайте свою личную информацию посторонним.

- Самостоятельно проверьте законность любых инвестиций перед тем, как инвестировать.

- С осторожностью относитесь к обещаниям с низким уровнем риска и высокой доходностью.

- Не позволяйте жадности преодолеть здравый смысл.

- Если у вас есть какие-либо вопросы, свяжитесь с Генеральным прокурором Мичигана по телефону 877-765-8388 или через Интернет.

Любой житель Мичигана, которого попросили присоединиться к схеме раздачи наличных или кто знает о незаконной пирамиде или схеме дарения, действующей в их районе, должен связаться с Генеральным прокурором Мичигана.

Если вы в настоящее время участвуете в схеме раздачи наличных, вам следует подумать о том, чтобы связаться с частным адвокатом. Чтобы получить помощь в поиске частного поверенного или справочной службы адвоката в вашем районе, посетите веб-сайт коллегии адвокатов штата Мичиган.

Чтобы получить помощь в поиске частного поверенного или справочной службы адвоката в вашем районе, посетите веб-сайт коллегии адвокатов штата Мичиган.

Наконец, если вы в настоящее время участвуете в схеме раздачи наличных денег или участвовали в схеме раздачи наличных в прошлом, имейте в виду, что вы также обязаны сообщать о любых полученных вами доходах в Налоговую службу.Несмотря на любые обещания, данные вам этими действующими схемами раздачи наличных, доходы, полученные от пирамиды подарков, подлежат налогообложению. Таким образом, помимо консультации с частным адвокатом, вам также следует подумать о том, чтобы поговорить о вашей ситуации с профессиональным налоговым консультантом.

Куда сообщать о схеме выдачи наличных:

Чтобы сообщить о мошенничестве, подать жалобу или получить дополнительную информацию, свяжитесь с Генеральным прокурором штата Мичиган:

- Онлайн

- Телефон: 517-335-7599

- Факс: 517-241-3771

- Почта:

Защита прав потребителей

П. О. Box 30213

О. Box 30213

Лансинг, Мичиган 48909

О F&D Подписаться Предыдущие выпуски Напишите нам Информация об авторских правах Воспользуйтесь бесплатным Adobe Acrobat Reader, чтобы просмотреть PDF-файл этой статьи. Албания и МВФ Бесплатное уведомление по электронной почте Получать электронные письма, когда мы публикуем новые Подписаться или | | | Взлет и падение пирамид в Албании Феномен пирамидальной схемы в Албании важен, потому что ее масштаб по сравнению с размером экономики был беспрецедентным, и потому что политические и социальные последствия краха пирамид были серьезными. На пике своего развития номинальная стоимость обязательств финансовых пирамид составляла почти половину ВВП страны. Многие албанцы — около двух третей населения — инвестировали в них. Когда планы рухнули, начались беспорядки, правительство пало, и страна погрузилась в анархию и почти гражданскую войну, в которой было убито около 2000 человек.Опыт Албании имеет серьезные последствия для других стран, в которых условия аналогичны тем, которые привели к росту масштабов схем в Албании, и другие могут извлечь уроки из того, как албанские власти справились с кризисом и справились с ним неправильно. Почему выросли финансовые пирамиды Широкую привлекательность схем Албании можно объяснить несколькими факторами, включая незнание албанцами финансовых рынков; недостатки официальной финансовой системы страны, которая способствовала развитию неформального рынка и, в рамках этого рынка, финансовых пирамид; и неудачи в управлении. Когда Албания начала переход от централизованного планирования к рыночной экономике, она была самой бедной, изолированной и отсталой страной в Европе. На протяжении веков Албания была в значительной степени неизвестной и недоступной, а с 1945 по 1985 год ее изоляция усугублялась жесткой коммунистической диктатурой Энвера Ходжи, устранившей почти все формы частной собственности и фактически отрезавшей страну от внешнего влияния и информации. . Когда в 1991 году начался переходный период, страна была доведена до крайней нищеты, и подавляющее большинство ее населения не было знакомо с рыночными институтами и методами. Хотя переход Албании к рыночной экономике был быстрым и довольно успешным, реформа финансового сектора была очень ограниченной. Официальная финансовая система Албании была рудиментарной. Частных банков было мало. Три государственных банка, которые держали 90 процентов депозитов, предлагали положительные реальные процентные ставки, но имели растущий портфель безнадежных ссуд, что побудило Банк Албании установить для них жесткие ограничения по кредитам. Были также проблемы с управлением, как в финансовом секторе, так и в целом. Нормативно-правовая база была неадекватной, и было неясно, кто несет ответственность за надзор за неформальным рынком.Даже после утверждения закона о банковской деятельности в феврале 1996 года, который, по-видимому, давал Банку Албании право закрывать незаконные депозитные учреждения, центральный банк не мог заручиться поддержкой правительства. Действительно, правительство поддерживало компании: высокопоставленные правительственные чиновники часто появлялись на мероприятиях компании, и в ноябре 1996 года, даже когда финансовые пирамиды начали рушиться, премьер-министр и спикер парламента приняли медали в честь юбилея. Как работали схемы В типичной финансовой пирамиде фонд или компания привлекают инвесторов, предлагая им очень высокую прибыль; эти доходы выплачиваются первым инвесторам из средств, полученных от тех, кто инвестирует позже. Схема неплатежеспособна — обязательства превышают активы — со дня ее открытия для бизнеса.Однако на начальном этапе он процветает, поскольку в него входят новости о высоких спредах доходности и привлечении большего числа инвесторов. Воодушевленные высокими выплатами, а в некоторых случаях демонстрационными инвестициями и показными расходами операторов, все еще привлекается больше людей, и схема растет до тех пор, пока проценты и основная сумма, причитающиеся ранним инвесторам, не превысят деньги, уплаченные новыми инвесторами. Некоторые албанские компании точно соответствуют этому определению: они были чистыми финансовыми пирамидами без реальных активов. Остальные случаи более неоднозначны. Некоторые из крупнейших компаний, в частности VEFA, Gjallica и Kamberi, имели значительные реальные инвестиции.Кроме того, многие считали, что они участвовали в преступной деятельности — в том числе нарушали санкции Организации Объединенных Наций путем контрабанды товаров в бывшую Югославию, — что считалось источником высоких доходов, которые они платили. Мания: события 1996 года Два события подготовили почву для мании финансовой пирамиды в конце 1996 года. Во-первых, в конце 1995 года были приостановлены санкции Организации Объединенных Наций против Союзной Республики Югославии, что привело к ликвидации важного источника дохода (контрабанды) для компаний. В январе 1996 года ведущие компании повысили процентные ставки с 4-5 процентов в месяц до 6 процентов в месяц, или почти 100 процентов годовых в реальном выражении.(Годовая инфляция в Албании составляла 5 процентов в 1995 году и 17 процентов в 1996 году.) Во-вторых, неопределенность, созданная приближающимися парламентскими выборами, которые должны были состояться в мае, побудила компании снова повысить свои ставки, на этот раз до 8 процентов a в месяц, или реальный годовой показатель намного выше 100 процентов. Распространение схем имело пагубные последствия. Во-первых, было привлечено больше вкладчиков. Хотя у VEFA были самые большие обязательства, у него было только 85 000 вкладчиков. Вместе с ними Джаффери и Популли привлекли около 2 миллиона вкладчиков в стране с населением 3,5 миллиона человек за несколько месяцев. Во-вторых, инвестиционные фонды почувствовали необходимость конкурировать и начали предлагать более высокие процентные ставки по депозитам. В июле Kamberi повысил ежемесячную процентную ставку до 10 процентов.В сентябре Populli начал предлагать более 30% в месяц. В ноябре Xhafferi предложил утроить деньги вкладчиков за три месяца; Суде ответила предложением удвоить основной капитал через два месяца. В течение года правительство было пассивным наблюдателем разворачивающегося кризиса. Хотя масштабы проблемы стали очевидны, когда Банк Албании обнаружил, что депозиты VEFA в банковской системе эквивалентны 120 миллионам долларов (5 процентов ВВП), и, несмотря на неоднократные предупреждения МВФ и Всемирного банка, министерство финансов этого не сделало. предупреждать общественность о схемах до октября. Однако даже тогда он провел ложное и вводящее в заблуждение различие между компаниями с реальными инвестициями, которые считались платежеспособными, и «чистыми финансовыми пирамидами».Когда было высказано предположение, что некоторые компании могут выжить за счет отмывания денег, президент Сали Бериша встал на их защиту. Свернуть Крах Суде подорвал доверие общественности ко всем компаниям, и новые месторождения иссякли.Попытка VEFA, Kamberi, Silva и Cenaj убедить вкладчиков в своей надежности, снизив ежемесячные процентные ставки до 5 процентов, провалилась. В январе 1997 года Суде и Гьяллица объявили о банкротстве, что вызвало беспорядки. Вскоре перестали производить выплаты и другие схемы. Правительство с опозданием предприняло несколько полезных шагов. Во-первых, он отказался компенсировать вкладчикам их убытки, что сделало достижение экономической стабилизации после кризиса намного проще, чем это было бы в противном случае. Во-вторых, он начал действовать против некоторых компаний. К марту 1997 года в Албании царил хаос. Правительство потеряло контроль над югом. Многие военнослужащие и полицейские дезертировали, а из оружейных складов был разграблен 1 миллион единиц оружия. Началась эвакуация иностранных граждан и массовая эмиграция албанцев. Правительство было вынуждено уйти в отставку. Президент Бериша согласился провести новые парламентские выборы до конца июня, и было назначено временное коалиционное правительство. Временное правительство унаследовало отчаянное положение.Около 2 000 человек были убиты в результате насилия, последовавшего за крахом финансовых пирамид. Значительные части страны больше не находились под контролем правительства. Государственные доходы резко упали из-за сожжения таможенных постов и налоговых органов. К концу июня лек обесценился по отношению к доллару на 40 процентов; в первой половине 1997 года цены выросли на 28 процентов. Многие отрасли промышленности временно прекратили производство, и торговля была приостановлена. Между тем крупные финансовые пирамиды продолжали удерживать свои активы, заявлять о своей платежеспособности и сопротивляться закрытию. Обмотка схем Несмотря на множество препятствий, с которыми оно столкнулось, временное правительство при помощи международного сообщества добилось впечатляющих успехов в восстановлении порядка и стабилизации экономики. Сложнее было свернуть пирамиды. Правительство столкнулось с сопротивлением как операторов, так и уходящих парламентариев, многие из которых, как сообщалось, вложили средства в схемы. Администраторы, назначенные в соответствии с новым законом, должны были регулярно отчитываться перед правительством, но в остальном обладали полной независимостью. Им были предоставлены широкие полномочия для ведения бизнеса компаний, выплаты долгов, продажи активов, увольнения сотрудников и менеджеров, ареста активов лиц, связанных с этими схемами, и найма экспертов для отслеживания активов за рубежом. Однако к ноябрю 1997 года, когда администраторы приступили к своим обязанностям, ликвидные активы схем значительно сократились.Владельцы схем обжаловали новый закон в суде и пытались запугать администраторов угрозами насилия. На то, чтобы сместить владельцев, потребовалось несколько месяцев, отчасти потому, что администраторы нуждались в их сотрудничестве в поиске активов компаний. Влияние на экономику Было проведено немного исследований макроэкономического эффекта финансовых пирамид в масштабе тех, что существуют в Албании, что, к счастью, крайне редко.Наиболее близкой аналогией к таким схемам является пузырь активов, экономическое воздействие которого связано с изменениями в воспринимаемом богатстве. По мере расширения пузыря люди считают, что они живут лучше, чем они есть на самом деле, и их спрос на товары и деньги увеличивается, что приводит к ухудшению внешнего текущего счета страны, а также к увеличению производства или ускорению инфляции или к тому и другому. Если пузырь привлечет иностранных инвесторов, притока капитала может быть достаточно для финансирования дефицита текущего счета. После того, как пузырь лопается, воспринимаемое богатство резко падает. Некоторые из этих эффектов наблюдались в Албании, но, по-видимому, были ограниченными и непродолжительными. Хотя текущий счет платежного баланса (без учета официальных трансфертов) ухудшился примерно на 2 процента ВВП в 1996 году до 9,1 процента ВВП из-за увеличения импорта на 35 процентов, этот бум потребления, похоже, не был основным фактором. ведущая инфляция.Также неясно влияние роста схем на объем производства, который в 1996 году рос почти такими же темпами — 9 процентов, что и в предыдущие три года. Крах схем, похоже, оказал серьезное краткосрочное экономическое воздействие, но наиболее разрушительные последствия были вызваны гражданскими беспорядками, которые он спровоцировал. Производство упало примерно на 7 процентов в 1997 году, причем большая часть спада была вызвана перебоями в производстве во время гражданских беспорядков. Долгосрочные последствия феномена финансовой пирамиды, вероятно, будут ограниченными, что отражает не только устойчивость албанской экономики, но также — и, возможно, самое важное — усилия правительства по корректировке и его отказ выручить вкладчиков. Цены и заработная плата в Албании очень гибкие; в результате правительство смогло существенно сократить реальную заработную плату в государственном секторе в 1997 году (оставив номинальную заработную плату без изменений), и экономика не пострадала от потери конкурентоспособности при повышении курса лека. Как работать со схемами пирамид Опыт Албании содержит некоторые важные уроки для других стран. Правительства могут предпринять шаги, чтобы снизить вероятность роста финансовых пирамид. К ним относятся создание хорошо функционирующей официальной финансовой системы, создание нормативно-правовой базы, охватывающей как неформальные, так и формальные рынки, с четкими линиями ответственности за надзор и действия, а также решение общих проблем управления. Когда появляются финансовые пирамиды, с ними нужно бороться быстро и твердо. Компании, которые предположительно используют финансовые пирамиды, должны быть расследованы. По определению, обязательства финансовых пирамид превышают их активы, и эти схемы финансируют выплаты инвесторам за счет притока новых инвестиций.Чтобы определить, использует ли компания финансовую пирамиду, необходимо выяснить, есть ли у нее реальные инвестиции и могут ли эти инвестиции быть достаточными для покрытия ее обязательств. Расследование может проводиться полицией, правительственным министерством или центральным банком. Ключевым моментом является то, что следователи должны уметь распознавать финансовое мошенничество, а также оценивать стоимость активов компании. Если такой экспертизы в стране нет, то расследование могут проводить посторонние лица; МВФ и Всемирный банк должны быть готовы помочь правительствам найти квалифицированных сторонних специалистов, если это необходимо, либо из других правительств, либо из крупных международных бухгалтерских фирм, обладающих опытом в этой области. Расследование должно быть быстрым. Если выясняется, что компания использует финансовую пирамиду, ее следует немедленно закрыть. Разрешение продолжения схем приведет только к большему притоку депозитов и большим убыткам. Правительства могут закрыть эти компании по ряду юридических причин: компании могут использовать нелицензированные депозиты или вести бизнес без лицензий; они могут уклоняться от уплаты налогов; или они могут быть привлечены к ответственности за прямое мошенничество. Если есть веские основания полагать, что компании представляют собой финансовые пирамиды, правительство должно заморозить и, при необходимости, арестовать их активы во время расследования.Как только расследование финансовой пирамиды начнется, операторы попытаются украсть как можно больше активов, прежде чем правда станет известна. Этого нельзя полностью предотвратить, но замораживание любых активов, находящихся в официальном финансовом секторе, и арест других активов, от которых можно легко избавиться, может сэкономить вкладчикам много денег. После закрытия схемы все активы должны быть арестованы и переданы администраторам, которые могут быть государственными бухгалтерами или, если эти должностные лица не обладают достаточной независимостью или опытом, бухгалтерами международной фирмы, практикующей банкротство.Может потребоваться законодательство для аннулирования контрактов, заключенных компаниями за последние несколько месяцев (для предотвращения кражи путем передачи связанных сторон), чтобы дать администраторам полный контроль над активами компаний и защитить их от юридических проблем. Правительство должно с самого начала дать понять, что не будет компенсировать вкладчикам их убытки. Если этого не сделать, фискальные затраты, вероятно, будут разрушительными, а моральный риск — значительным. Наконец, МВФ и Всемирный банк должны знать о возможностях финансовых пирамид, возникающих при наличии условий для их роста, и должны проявлять бдительность, предупреждая о них правительства.По возможности МВФ и Всемирный банк должны настаивать на своих действиях.

|

Пандемические пирамиды и Понзис в Карибском бассейне

Законодательный вызов

Даже когда власти Карибского бассейна борются с проблемами пандемии COVID-19, законодатели изо всех сил пытаются сформулировать соответствующие меры реагирования на сопутствующий рост незаконных пирамид и схем Понци, рекламируемых в качестве финансовых решений воздействия ограничительных мер пандемии.

В отчете о рынке труда стран Карибского бассейна, выпущенном Международной организацией труда (МОТ) в декабре, говорится, что «как и ожидалось, при значительном сокращении объемов производства и ухудшении торговых потоков и финансовых возможностей, влияние кризиса COVID-19 на рынок труда в Карибский бассейн был огромен ».

Несмотря на использование денежных переводов и других пакетов финансовой помощи гражданам таких территорий, как Ангилья, Антигуа и Барбуда, Доминика, Монтсеррат, Сент-Люсия, Сент-Винсент и Гренадины, Багамы и Тринидад и Тобаго, сохраняется экономическая неопределенность преобладала.

В большинстве случаев люди, нервничающие по поводу финансового состояния домашних хозяйств, сталкиваются с непредсказуемыми макроэкономическими условиями.

В интервью CIJN Роберт ФицПатрик, президент некоммерческой организации Pyramid Scheme Alert из Северной Каролины, сказал, что такие условия созрели для эксплуатации.

«Пирамиды очень хорошо работают в плохие времена», — сказал он, добавив, что COVID-19 «сильно ограничил работу. У вас есть все эти люди, которые сейчас безработные: они не хронически безработные — они были безработными недавно и не по своей вине.”

Им также рекомендуется оставаться дома, чтобы избежать заражения. «Итак, появляются эти схемы пирамиды, в которых говорится:« это замена; это возможность заработка ». И это основано на том, что ты дома; вы можете сделать это онлайн », — сказал он, добавив:« Значит, они действительно взорвались во время пандемии ».

И это основано на том, что ты дома; вы можете сделать это онлайн », — сказал он, добавив:« Значит, они действительно взорвались во время пандемии ».

Роберт ФитцПатрик, президент службы оповещения о пирамидальной схеме

Таким образом, в Карибском бассейне быстро набирают популярность краткосрочные финансовые схемы, предлагающие огромную прибыль, особенно потому, что многие из них маскируются под традиционные неформальные сберегательные клубы.Однако почти во всех случаях они оставили узкий след быстрой финансовой выгоды, но гораздо больший след страданий и страданий.

По оценкам CIJN, бурный рост пирамид и схем Понци уже обошелся потенциальным инвесторам в сотни миллионов долларов в шести юрисдикциях, исследованных Сетью: Антигуа и Барбуда, Барбадос, Британские Виргинские острова (БВО), Гайана, Ямайка. и Тринидад и Тобаго (T&T).

Подробнее о Понзисе и пирамидах

Регуляторные меры в значительной степени неэффективны, несмотря на предшествующую пандемию историю впечатляющих аварий с участием сложных трансграничных операций за последние десятилетия. Фактически, региональное сотрудничество в поисках подходящего ответа со стороны регулирующих органов было незначительным, а разрозненные решения охватили все, от законодательства о защите прав потребителей до антимонопольного законодательства.

Фактически, региональное сотрудничество в поисках подходящего ответа со стороны регулирующих органов было незначительным, а разрозненные решения охватили все, от законодательства о защите прав потребителей до антимонопольного законодательства.

Генеральный прокурор Гайаны Анил Нандлалл заявил CIJN, что этот вопрос необходимо решать «в срочном порядке» на региональном уровне через КАРИКОМ и Карибскую группу разработки финансовых мер борьбы с отмыванием денег (CFATF).

Генеральный прокурор Гайаны Анил Нандлалл

Хотя финансовое мошенничество, связанное как с формальными, так и с неформальными небанковскими операциями, преследовало регион в последние десятилетия, многие страны, включая T&T и Антигуа и Барбуду, никогда прямо не запрещали пирамиды и схемы Понци.

Но даже в странах с особыми нормативными запретами на пирамиды и схемы Понци, таких как Гайана, Барбадос, Ямайка и Британские Виргинские острова, такие операции процветали во время пандемии, часто под прикрытием традиционных систем сбережений, известных как «су -sous »,« коробочные руки »,« партнеры »и« круги благословения ».

В последние месяцы регулирующие органы по всему региону предупреждали об этом явлении, но изо всех сил пытались его остановить. В 2012 году Национальный комитет по борьбе с отмыванием денег и финансированием терроризма (NAMLC) был создан в T&T, и для решения этой проблемы было сформулировано законодательство о защите прав потребителей.Это еще не сделано.

В T&T есть Отделение финансовой разведки (FIB) — подразделение полицейских служб, отвечающих за судебное преследование финансовых преступлений — но предлагаемый закон еще не внесен в парламент.

В соответствии с разделом 80: 2 законопроекта о защите прав потребителей финансовая пирамида определяется как «все, что (а) предусматривает поставку товара или услуги или и то, и другое в качестве вознаграждения; (b) по отношению к участникам схемы представляет собой в первую очередь возможность продать инвестиционную возможность, а не возможность предоставить товар или услугу; и (c) несправедливо или, вероятно, будет несправедливо по отношению ко многим участникам. ”

”

«Это (действие финансовых пирамид) должно быть объявлено вне закона. Мы играем в догонялки. Такие страны, как Сент-Винсент, Гренада, Ямайка и другие страны Карибского бассейна, имеют подобное законодательство. Этот закон необходим, чтобы положить конец этой чепухе », — сказал CIJN источник в FIB.

На Ямайке, еще в 2017 году, после краха дела против главы Cash Plus, многомиллионной схемы, в результате которой тысячи людей оказались в бедственном положении, директор государственной прокуратуры (DPP) острова Паула Ллевеллин позвонила для более целенаправленного законодательства.

«Наши законодатели продемонстрируют большую мудрость, учитывая историю неудачных инвестиционных схем на Ямайке и нашу культурную близость к созданию богатства с помощью планов« партнерства », чтобы расширить нашу законодательную базу, чтобы помочь прокуратуре удовлетворить общественные требования и ожидания общественности. судебное преследование », — цитируют ее слова.

«Лучше сделать это раньше, чем позже».

С тех пор широкое использование социальных сетей и приложений для обмена сообщениями изменило характер игры.Некоторые власти утверждают, что существующие правила в регионе, в том числе сами запреты пирамид, не применяются к современным схемам, которые часто работают на платформах обмена сообщениями, таких как WhatsApp, Telegram и другие.

Это привело к тому, что мошенникам разрешили действовать, по сути, на виду у властей.

Например, на Антигуа и Барбуде регулирующие органы жалуются, что им предоставлен закон 1916 года, подтверждающий их правоту. Это страна, которая на рубеже веков послужила базой для второй по величине схемы Понци в истории.

В 2012 году базирующийся на Антигуа Аллен Стэнфорд, возглавлявший Стэнфордскую финансовую группу компаний, был заключен в тюрьму в США на 110 лет после того, как в 2009 году Комиссия по ценным бумагам и биржам США (SEC) предъявила ему обвинение в совершении сложных трансграничных операций. Схема Понци оценивается в 8 миллиардов долларов.

Сегодня популярные схемы предлагают бай-ины всего в 10 долларов в государстве с двумя островами. Но Дерек Бенджамин, старший финансовый аналитик Управления национальной политики по контролю за наркотиками и отмыванием денег (ONDCP), сказал, что нет местного законодательства, криминализирующего такие предприятия, хотя они потенциально могут привести к гражданским искам

Даже в этом случае, сказал он CIJN, шанс вернуть свои деньги «сложен».«На данный момент нет никаких запретов, которые помешали бы существованию пирамидных схем», — сказал он.

«Опасность, конечно, логична. Наступит время, когда инвесторы не смогут привлечь дополнительных участников, и в этом проблема. Будет большая база людей, которые будут ждать возмещения расходов », — добавил Бенджамин.

Регулирующая система Британских Виргинских островов (БВО) неуклонно совершенствовалась на протяжении последних четырех десятилетий, поскольку индустрия финансовых услуг на территории быстро развивалась. В настоящее время существуют Комиссия по финансовым услугам (FSC) в качестве регулирующего органа и автономное Агентство финансовых расследований (FIA), которые при необходимости работают в тесном сотрудничестве с полицией.

В настоящее время существуют Комиссия по финансовым услугам (FSC) в качестве регулирующего органа и автономное Агентство финансовых расследований (FIA), которые при необходимости работают в тесном сотрудничестве с полицией.

Но представители всех трех агентств заявили во время форума в августе, что правоохранительные органы Британских Виргинских островов исторически изо всех сил пытались преследовать финансовые пирамиды.

«Нам очень сложно расследовать эти дела», — сказал детектив-сержант полиции Элвис Ричардс. «Почему? Нет никаких бумажных следов, а иногда и люди, которые действительно участвуют в этих схемах, не известны.… Иногда люди не хотят сообщать из-за стыда ».

Один гайанский инвестор пирамиды получает выплату — Скриншот смартфона

В Гайане Нандлалл прямо заявил: «У нас нет законодательства».

«Вот почему в этих случаях нам пришлось вернуться к преступлениям по общему праву в виде мошенничества, заговора с целью мошенничества, получения денег под ложным предлогом и так далее», — сказал он CIJN.

Нандлалл указал, что, хотя часть V Закона Гайаны о защите прав потребителей № 13 от 2011 года запрещает продажу пирамид, она распространяется только на товары и услуги, но не на финансовые вложения.

«У нас есть ссылка на финансовую пирамиду, упоминаемую в одном из наших законов о защите прав потребителей, но она касается поставки товаров и услуг на основе пирамиды, но это не имеет отношения к типу финансовой пирамиды, в которую вы инвестируете, и пирамида строится, и последний слой наверху платит за слои внизу, и именно так она строится вверх », — пояснил генеральный прокурор.

Нандлалл занимал должность AG с 2011 по 2015 год, и он был снова назначен на эту должность 2 августа 2020 года.

Он отметил, что «схемы Понци в том виде, как эта была проявлена, и в том, как схема Понци широко известна в мире, у нас нет никаких законов, которые напрямую касаются этой деятельности».

Это комментарий, который он хотел обобщить для всего Карибского региона.

Он указал, что, хотя законодательство страны по борьбе с отмыванием денег / противодействием финансированию терроризма (ПОД / ФТ) может косвенно говорить о подобной ситуации, «это не суть законов о борьбе с отмыванием денег.”

По его мнению, после того, как пандемия разовьется, нужно будет решить эту проблему на региональном уровне.

Файлы дела

Гайана

В Гайане гражданин Кубы Юрий Гарсиа Домингес и его гайанская жена Атека Измаэль были арестованы в августе и обвинены в использовании схемы Понци под лозунгом Accelerated Capital Firm Inc. (ACFI), которая предположительно приобрела около 27 миллионов долларов у около 17000 членов. Пара не признала себя виновной, и власти заявили, что в то время они не смогли вернуть ни одной из этих денег.

ACFI был большим, но не единственным игроком в блоке. Изучив группы в социальных сетях, в которых размещены четыре схемы, которые, похоже, работали одинаково, CIJN смогла подсчитать, что в течение нескольких месяцев через эти операции было потрачено около 5000 долларов в месяц, в которых участвовал 631 человек, которые либо получили пользу, либо остались с пустыми руками.

Под общими названиями, такими как «1к к свободе», «Группа B» и «Семья свободы», ничего не подозревающих граждан просили инвестировать всего 5 долларов, чтобы получить обещанную прибыль, в восемь раз превышающую их вклад.В Гайане 40 долларов эквивалентны недельному доходу рабочего. Вместе три схемы смогли привлечь 539 человек.

В другой схеме с 92 людьми под названием «Благослови и будьте благословенны» участников просили вложить 25 долларов, чтобы получить прибыль в размере 200 долларов.

Диаграмма, показывающая один кластер членства из финансовой пирамиды в Гайане