2 способа того, как заработать на payeer в 2020 году

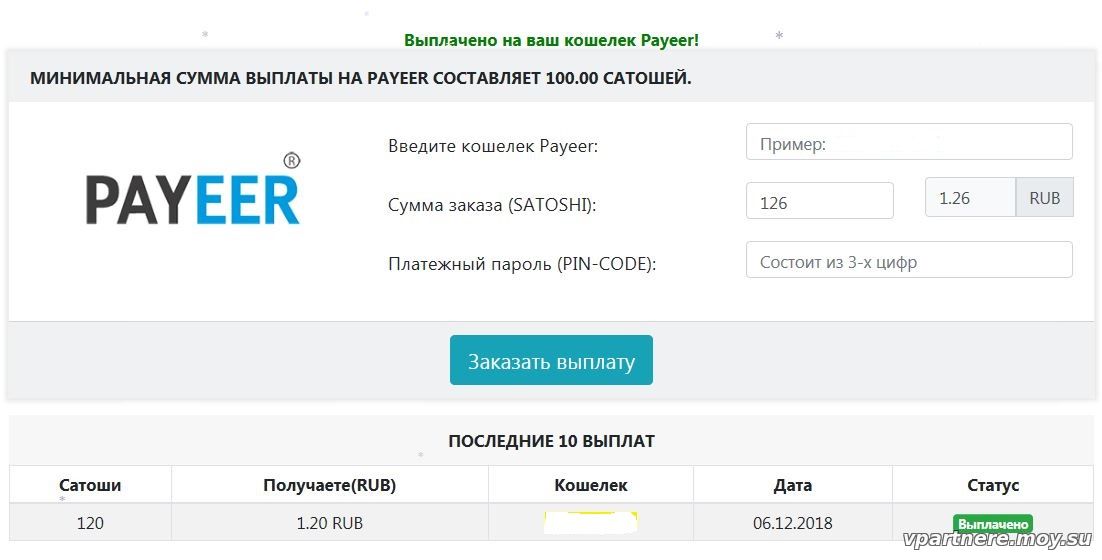

Мы рассмотрели 2 способа того, как заработать на payeer в 2020 году не вкладывая собственные денежные средства с возможностью мгновенного вывода заработанного.

Универсальная платежная система PAYEER (https://payeer.com/ru/) дает возможность совершать большой спектр денежных операций. Корпорация работает с 2010 года. Пользоваться услугами сервиса можно боле чем в 200 государствах по всему миру. Наибольшее количество пользователей являются жителями Европы. Для использования системы необходимо пройти регистрацию на сайте и создать собственный электронный кошелек.

Как заработать на payeer без вложения собственных средств

- Наиболее легким методом заработка на Payeer является выполнение кликовых заданий по рекламным продуктам. Для этого необходимо перейти на нужный ресурс, найти там блок с указанными в задании рекламными ресурсами и кликнуть по ссылке. Не нужно сразу выходить, поскольку клик засчитывается спустя несколько секунд.

Для заработка таким способом нужно пройти регистрацию на этих сайтах:

- WMmail (wwmmail.ru) – почтовый ресурс, который всегда оплачивает услуги пользователей.

- Seosprint (seosprint.net) – ресурс с наибольшим количеством оплачиваемых заданий и мгновенными выплатами.

- Socpublic (socpublic.com) – сайт с большим количеством разнообразных простых оплачиваемых заданий с возможностью дальнейшего мгновенного вывода денег.

- Заработок на компьютерных игрушках. В подобных играх необходимо сначала накопить нужные инструменты труда или развития, после они станут источником прибыли уже без участия пользователя. Прибыль выводится на личный электронный кошелек. К примеру, в игре Chicken Farm (chickens-farm.biz) пользователи покупают кур для своего курятника, а яйца можно продать на рынке за реальные деньги. Другие подобные игры:

- Golden Birds (golden-birds.biz/ru) – лидер по популярности среди подобных игр.

- BestFerma (fruitmoney.

info) – подойдет любителям садоводства.

info) – подойдет любителям садоводства. - Fermasosedi (https://fermasosedi.ru) – еще один отличный способ, как заработать на payeer, где нужно не только осуществлять развитие фермы, но и способствовать развитию производства, сбыта, закупок и распределения первичных ресурсов.

- Rich Birds (rich-birds.org) – все те же птички, но со своими «заковыками».

Многие могут отнестись несерьезно к заработку таким способом, но, на самом деле, если активно привлекать новых пользователей и способствовать развитию собственной реферальной сети, то можно получить довольно неплохую прибыльность.

- Можно заработать и другими методами:

- Rucaptcha (rucaptcha.com) – сайт на котором необходимо разгадывать капчи за определенное вознаграждение.

- LikesRock (likesrock.com) – ресурсы, являющийся посредником, увязывающим работу соцсетей. Минимальная сумма вывода 10 USD.

Отзывы о заработке на Payeer

Если говорить откровенно, то платежная система не обеспечивает владельца кошелька возможностью заработка, платят конкретные сайты. Мы опубликовали ресурсы, которые действительно выплачивают премиальные за входы, либо за игры, причем выплачивают без задержек.

Мы опубликовали ресурсы, которые действительно выплачивают премиальные за входы, либо за игры, причем выплачивают без задержек.

Continue Reading

Что такое Payeer кошелек. Как в нем заработать деньги | Блог Александра Сонина

В статье поговорим о том, что такое Payeer кошелек, как его создавать и зарабатывать деньги. Если вы зарабатываете деньги в Интернете или планируете зарабатывать, данный кошелек вам точно пригодится.

Содержание статьи [Скрыть]

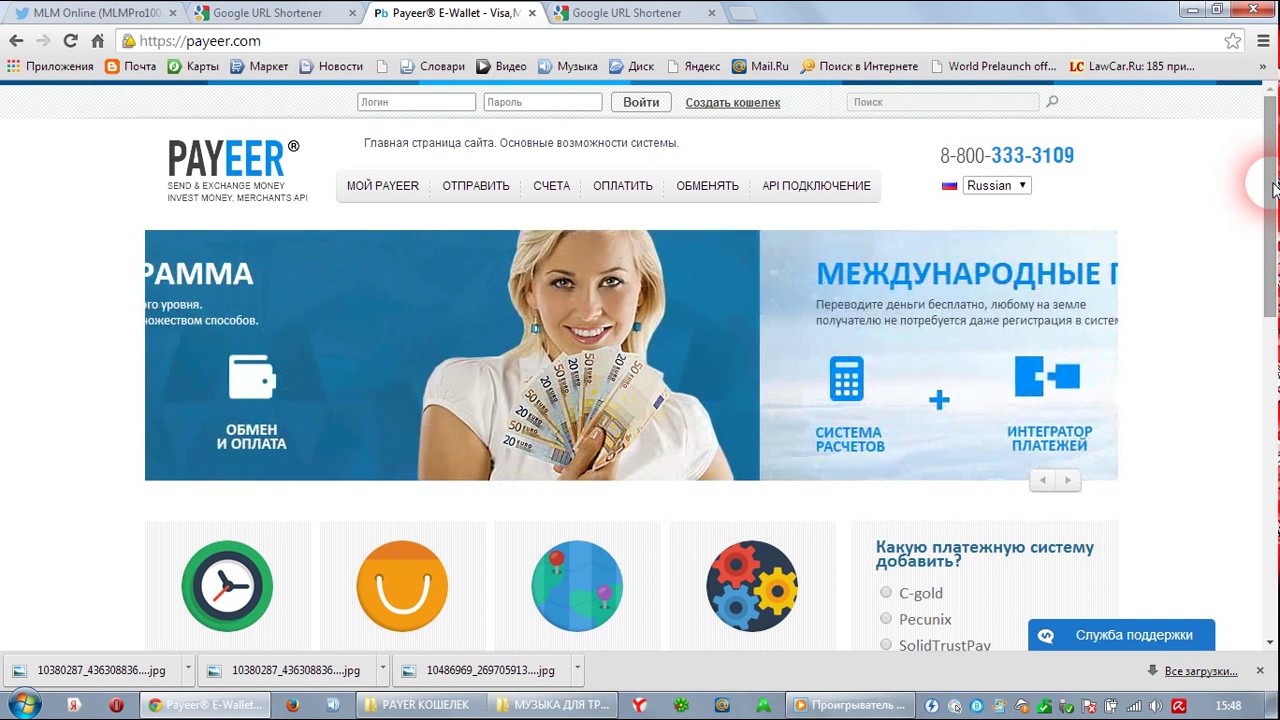

Что такое Payeer кошелек, как его создать

Здравствуйте, читатели и подписчики блога! Что такое Payeer кошелек? Это своеобразная платежная система, с помощью которой люди переводят и хранят деньги. Вместе с тем, кошелек Пайер позволяет обналичивать средства, например, через банкоматы. Данная система была создана в 2012 года. Она сейчас работает и помогает людям в платежах по всему миру.

Как создать кошелек Пайер? Это делается быстро. Переходите на официальный сайт платежной системы. На странице нажимаете «Создать аккаунт» и вводите данные.

На странице нажимаете «Создать аккаунт» и вводите данные.

Вам достаточно указать ваш Email и код с картинки. После чего создавайте аккаунт. Далее введите код активации, который придет на почту. Затем указываете имя, фамилию, страну и нажимаете «Готово».

После этого ваш кошелек Пайер будет создан. Далее рассмотрим его функционал, покажем в качестве обзора панель управления кошелька.

Как пользоваться Пайер кошельком, вывод и ввод денег

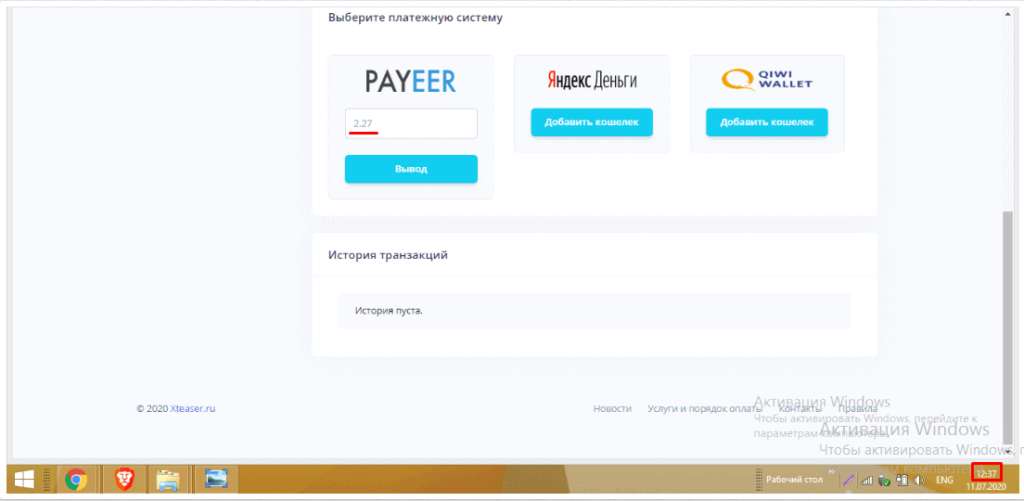

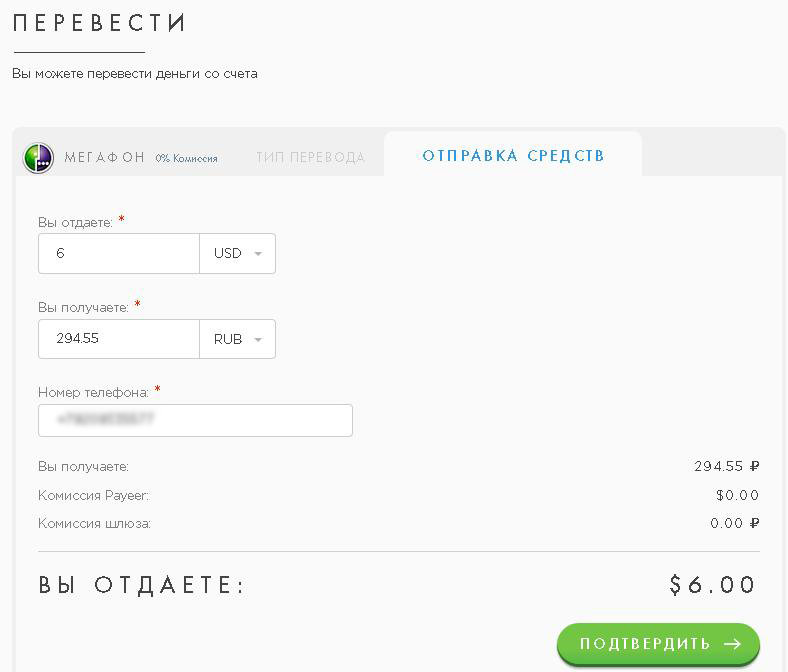

Использовать данный кошелек просто. Допустим нам нужно вывести деньги с кошелька. Для этого входим в аккаунт и нажимаем кнопку «Вывести», которая расположена после номеров ваших счетов.

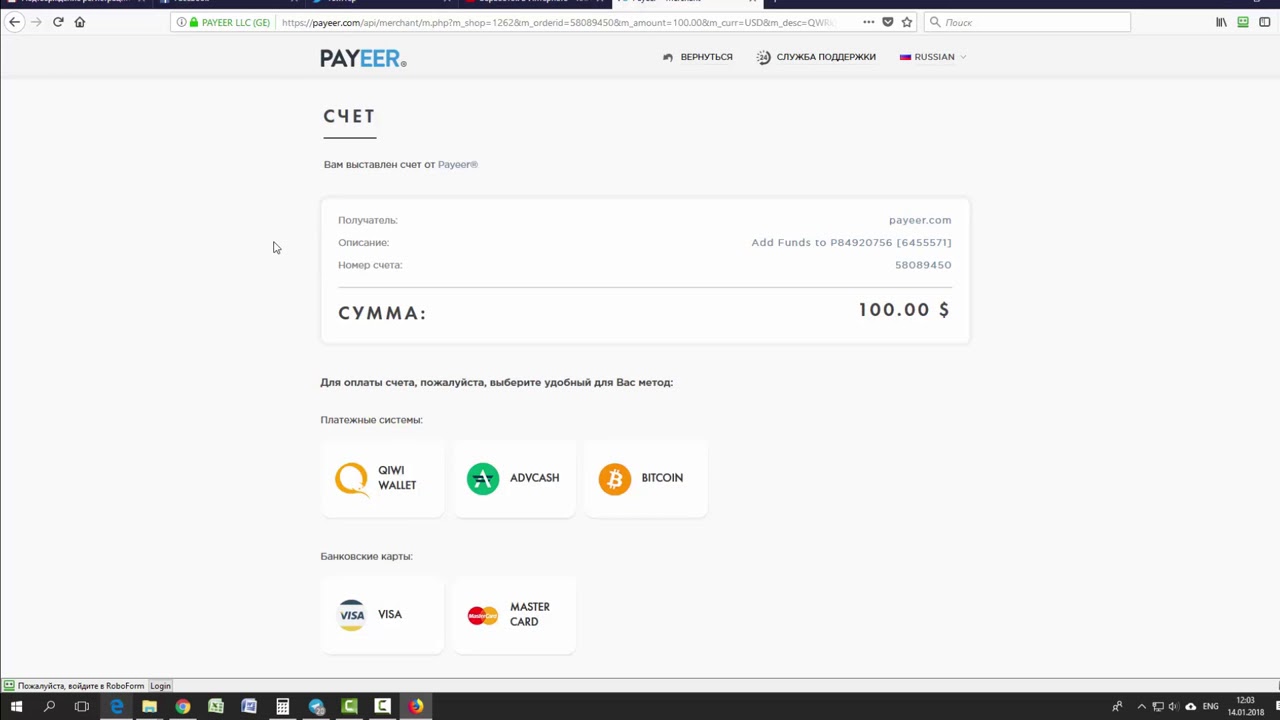

Далее выбираете платежную систему для перевода денег. Указываете номер счета или кошелька, пишете сумму денег и нажимаете «Перевести». В некоторых случаях нужно подтвердить операцию с помощью кода по СМС или через почту.

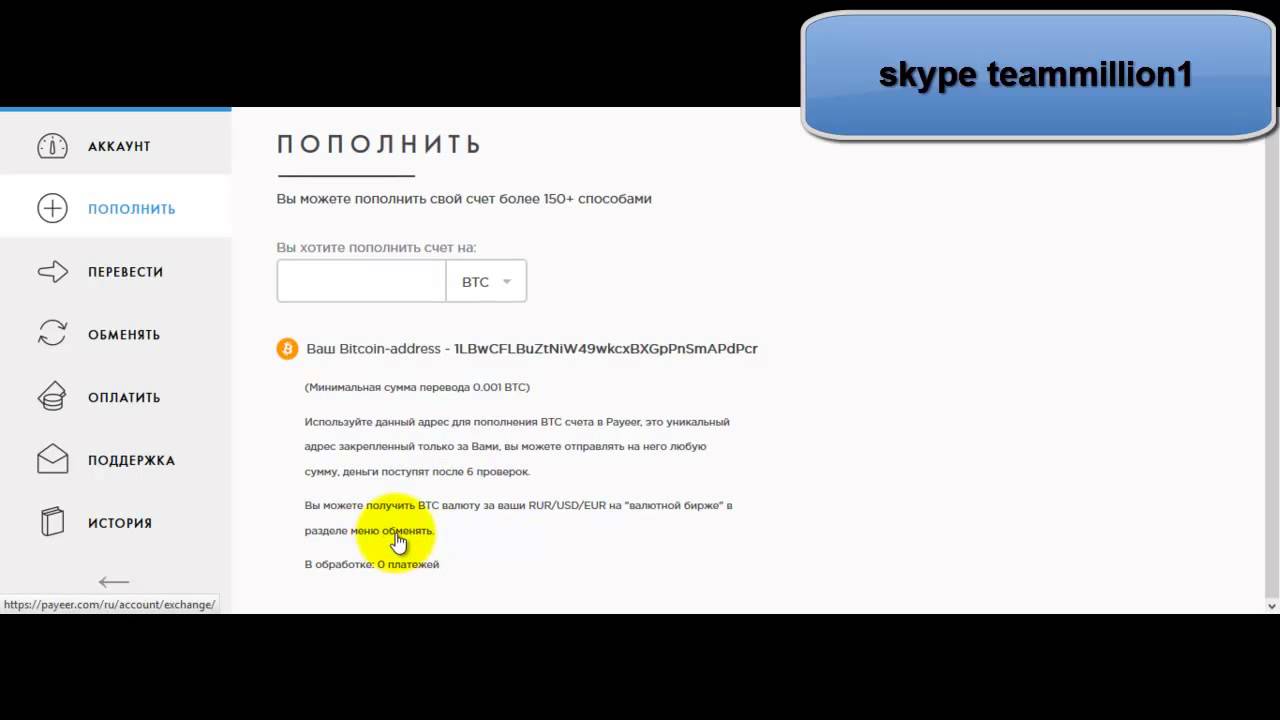

Если денег нет в кошельке, а вы хотите его пополнить, нажмите соответствующую кнопку и пополняйте счет разными способами.

Это основные инструменты Пайер кошелька, которыми вы можете пользоваться.

Что еще можно сделать в Пайер кошельке

С помощью данного кошелька вы сможете использовать другие возможности:

- Есть возможность перевода денег.

- Можно обменивать деньги на различную валюту. Кстати, есть статья о Smartwm – это отличный обменник.

- Можно торговать на бирже валют. В кошельке есть раздел «Биржа».

- Имеется партнерская программа. С помощью партнерки этого сайта, пользователи зарабатывают деньги дополнительно.

- Платежную систему можно подключить на сайт.

- Создание несколько счетов, для ввода и вывод денег.

Как видите, данный кошелек имеет много возможностей. Также есть Яндекс Деньги для русскоязычных пользователей.

Как заработать деньги в партнерской программе Пайер

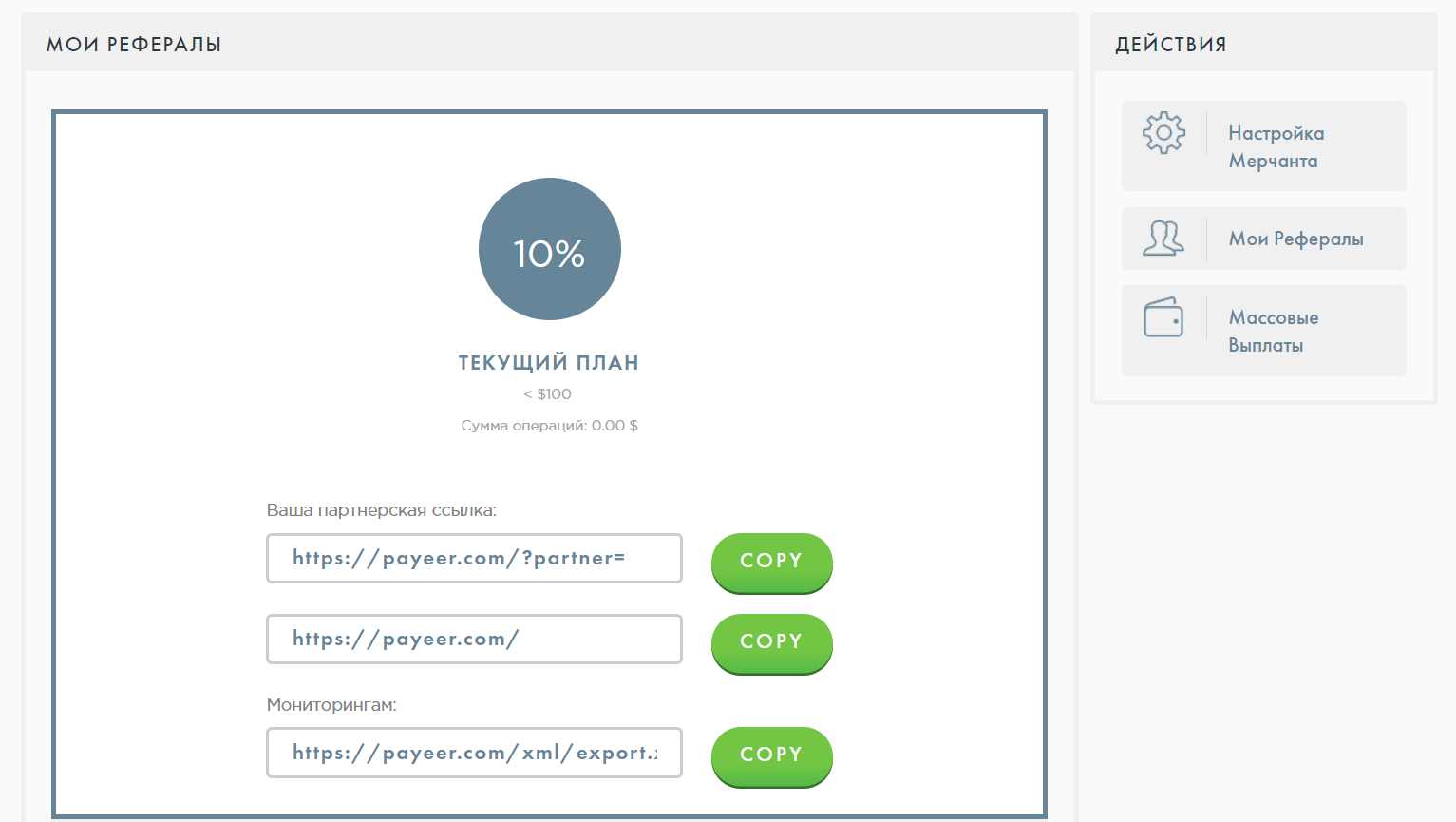

Данная платежная система имеет партнерскую программу для привлечения пользователей и заработка на ней. Чтобы здесь заработать, нажмите в личном кабинете на шестеренку и далее «Рефералы».

Представленные ссылки вы можете скопировать и отправить людям, которым нужен Пайер кошелек. В процессе отправки рекламных объявлений, укажите – зачем пользователю данный кошелек, какую выгоду от него получит человек. С помощью этой партнерки вы заработаете 10-11% от всех общих сделок приглашенных вами пользователей.

Заключение

В статье мы рассмотрели, что такое Payeer кошелек, как им пользоваться и как там зарабатывать деньги. Эта платежная система действительно удобная. Вы можете ей пользоваться в любой точки мира и ваши средства будут всегда в безопасности.

Спасибо за внимание!

На связи был, Александр Сонин

заработок на Payeer без вложений

Есть у платежной системы Payeer своя уникальная особенность. Она состоит в том, что каждый ее пользователь получает возможность заработать на своем электронном кошельке через партнерскую программу. У других подобных сервисов таких предложений нет. Что же потребуется для того, чтобы счет паер начал приносить пассивный доход?

Партнерская программа платежной системы Payeer

Кошелек платежной системы Payeer можно использовать не только для хранения и переводов денег. Он обладает еще одной очень полезной функцией, благодаря которой многие пользователи зарабатывают на нем без вложений. В чем же она заключается?

Он обладает еще одной очень полезной функцией, благодаря которой многие пользователи зарабатывают на нем без вложений. В чем же она заключается?

Дело в том, что при регистрации в системе каждый новый владелец паер счета автоматически становится участником партнерской программы. И получает свою уникальную реферальную ссылку. Она предназначена для того, чтобы делиться ею с другими. Это необязательно должны быть друзья, родственники или знакомые. Распространять ссылку можно различными путями:

- на форумах;

- через социальные сети;

- на страницах своего сайта или блога;

- в комментариях к статьям на чужих веб-ресурсах;

- с помощью буксов.

Если кто-либо в Интернете перейдет по вашей ссылке и зарегистрирует свой аккаунт, он становится вашим рефералом. Стоит ему выполнить любую денежную операцию через свой паер кошелек, как тут же по партнерской программе вы получаете свой процент от этой суммы.

По правилам партнерской программы предусмотрена многоуровневая реферальная система. Она насчитывает шесть ступеней. Это означает, что если у вашего реферала появится свой реферал, то он также будет приносить вам доход. И так до шестого уровня. Проценты, которые приносят приглашенные партнеры, будут такими:

Она насчитывает шесть ступеней. Это означает, что если у вашего реферала появится свой реферал, то он также будет приносить вам доход. И так до шестого уровня. Проценты, которые приносят приглашенные партнеры, будут такими:

- от реферала 1 уровня – 10–25% от дохода платежной системы;

- 2 уровня – 5%;

- 3 уровня – 4%;

- 4 уровня – 3%;

- 5 уровня – 2%;

- 6 уровня – 1%.

Разберемся, как это работает, на конкретном примере. Предположим, ваш реферал совершил обмен валют на сумму 100$. Доход Payeer за эту сделку составил 2%, то есть 2$. Ваше вознаграждение по партнерской программе составит 10% от этой суммы, то есть 0,2$.

Реферальные отчисления могут приносить 10%–25% от дохода платежной системы. Процент поднимается по мере того, как растет сумма заработанного по партнерской программе. Например, чтобы вместо 10% получать 11%, сумма отчислений должна пересечь отметку в 100$.

Где искать реферальную ссылку

Реферальную ссылку можно найти в личном кабинете пользователя на сайте payeer. com. Для этого сначала авторизуются в своем аккаунте. Затем на странице управления кошельком кликают по кнопке «Мои рефералы».

com. Для этого сначала авторизуются в своем аккаунте. Затем на странице управления кошельком кликают по кнопке «Мои рефералы».

Здесь будет указан текущий план, по которому вы будете получать отчисления от денежных операций своих партнеров. А чуть ниже расположена реферальная ссылка для привлечения партнеров. Чтобы скопировать ее, кликают по кнопке «Copy».

Если у вас есть свой сайт или вы ведете блог, на такой площадке привлекательно будет смотреться профессионально выполненный официальный рекламный баннер Payeer с вашей реферальной ссылкой, которая скрыта в коде. Чтобы подобрать подходящий размер и дизайн, отправляются на страничку payeer.com/ru/partner. При этом обязательно нужно авторизоваться на сайте, чтобы партнерские ссылки отображались правильно.

Затем вернуться на страничку с баннерами, подобрать подходящий размер и кликнуть по кнопке «Скопировать».

Затем этот код используют для размещения баннера на своем сайте.

Пользоваться паер кошельком не только удобно, но и выгодно. Платежная система поощряет тех, кто приводит новых клиентов на ее площадку. И готова делиться своим доходом с партнерами. Рассказывайте о преимуществах Payeer всем, кто использует электронные платежи. И делитесь с ними своими реферальными ссылками, чтобы зарабатывать без вложений.

Платежная система поощряет тех, кто приводит новых клиентов на ее площадку. И готова делиться своим доходом с партнерами. Рассказывайте о преимуществах Payeer всем, кто использует электронные платежи. И делитесь с ними своими реферальными ссылками, чтобы зарабатывать без вложений.

Видео

Партнерская программа Payeer: обзор, отзывы, как заработать в партнерке Payeer

Про Payeer

Payeer — современный e-кошелек для любых задач. Всемирная мульти-платежная система, работающая в 200 странах мира, Payeer объединяет популярные электронные валюты и платежные системы, позволяя совершать любые денежные операции — от автоматического обмена и конвертации одной валюты в другую, до перевода между разными платежными системами, счетами разных стран и держателей, и т.д.

Основные продукты

Платежные операции — партнер зарабатывает комиссию при любых действиях с денежной суммой на счету привлеченного клиента.

Особенности работы с рекламодателем

В Payeer можно переводить и автоматически обменивать средства, пополнять счета, выводить средства из системы. Payeer принимает платежи и может производить массовые выплаты.

Партнер получает от 10% комиссии системы за выполнение любой денежной операции привлеченным им клиентом.

Вывод заработка вебмастера, если на счету есть необходимая сумма, одобренная площадкой, осуществляется мгновенно. Получить заработок можно на веб-кошелек, счет мобильного или банковскую карту.

Среди рекламных материалов — баннеры различного формата, партнерские ссылки, лендинги и другие инструменты. Размещать рекламу можно на персональных сайтах, блогах, форумах. Payeer также помогает партнерам запустить собственный проект exchange-службы с нуля.

Интерфейс системы простой и понятный — пользоваться Payeer может любой, мало-мальски разбирающийся в ПК юзер.

Преимущества работы с рекламодателем

Payeer — это всевозможные системы и методы оплаты в одном электронном кошельке (в том числе международные операции).

Нет обязательных лимитов на операции внутри системы, а лимиты для переводов на карты VISA/MasterCard наоборот повышенные. Система осуществляет прием и отправку SWIFT-платежей в более 200 стран мира — и это лишь часть преимуществ для клиента.

В партнерке Payeer действует 5-уровневая рефсистема: партнер первого уровня получает 5%, второго — 4%, пятого — 1%.

Payeer предлагает повышенные выплаты по партнерским начислениям (комиссия вебмастера может составлять до 40% от заработка площадки).

Целевая аудитория оффера широкая: легко найти изъян в популярных платежных системах и предложить пользователю решение проблемы при помощи Payeer. Незначительная комиссия за услуги Payeer однозначно стоит того, чтобы клиент не ломал голову над переводом или конвертацией средств удобным для себя способом.

Способы заработка в интернете: Payeer удвоители

ежедневное обновление

Нет кошелька? Заведи за пару минут

Payeer кошелёк.

Нажми на картинку ниже чтобы

создать Payeer кошелёк.

А также создайте электронный кошелёк Perfect Money, для пополнения и сбора денег с проектов.

На этой странице собраны Удвоители Payeer, актуальные на данный момент.

Удвоители Payeer — это такие сайты, на которых можно открыть депозит и через определенное время получить его обратно с процентами. Тарифные ставки абсолютно разные. Выбирайте тот проект, который подходит именно вам. A также можете зарабатывать на партнерской программ

Вклад 100р- доход 2450

800% за 67 часов

750% за 50 часов

500% за 24 часа

Старт 13/02 в 08:00

Старт 12/02 в 17:00

Старт 12/02 в 16:00

Старт 12/02 в 08:00

Старт 11/02 в 17:00

Старт 11/02 в 08:00

Старт 10/02 в 17:00

Старт 10/02 в 08:00

Старт 09/02 в 17:00

Старт 09/02 в 08:00

Payeer Бонусы

Payeer Бонусы

Payeer БонусыPayeer Бонусы

Payeer Бонусы

Автор не является организатором проектов размещенных на сайте и не несет ответственности за ваши решения. Проекты расположенные здесь несут информационный характер. Принимайте рациональные и взвешенные решения, не забывая о потенциальных рисках заработка в интернете.

Проекты расположенные здесь несут информационный характер. Принимайте рациональные и взвешенные решения, не забывая о потенциальных рисках заработка в интернете.

Payeer — регистрация, вход, работа с кошельками и отзывы

Главная / Заработок в сети / Онлайн-деньги

7 января 2021

- Регистрация в Payeer, вход и знакомство с кошельком

- Настройки безопасной работы с кошельком в Пайере

- Возможности Паер-кошелька, прием платежей и партнерка

- Эпилог

Здравствуйте, уважаемые читатели блога KtoNaNovenkogo.ru. Давно я не писал про популярные платежные системы (электронные деньги) в России и мире в целом. Однако, поговорить есть о чем. Становится все более популярной совсем молодая международная платежка под названием Payeer.

Ее востребованность, скорее всего, связана с изначально заложенным в нее обширным функционалом (умеет практически все и даже больше), а также с тем, что в Пайер можно работать с кошельками анонимно и использовать ее для вывода денег из разных «сомнительных» схем заработка. Последнее делает ее достойным конкурентом Перфект Маням, кошельку в OkPay, Payza или почившим в бозе Либерти Резерву.

Последнее делает ее достойным конкурентом Перфект Маням, кошельку в OkPay, Payza или почившим в бозе Либерти Резерву.

Также в Payeer можно зарабатывать на партнерке или, например, создать свой обменник на основе их Апи, чтобы стричь проценты. Есть у этой системы и, конечно же, недостатки. На мой взгляд, там очень высокие проценты за пополнение кошелька (по сравнению с привычными нам гигантами платежей рунета), но во многих случаях это получается все равно выгоднее, чем использовать какие-то другие платежные системы или схемы вывода денег из интернете.

Кроме этого, в интернете вы найдете массу крайне негативных отзывов о Пейере (в основном с прохождением платежей), но на рост ее популярности это все равно не очень сильно влияет. Давайте посмотрим почему…

Регистрация в Payeer, вход и знакомство с кошельком

Насколько можно судить из найденной в сети информации, система эта совсем молода — появилась только в 2012 году с головным офисом в Тбилиси. Но также имеются офисы и в других крупных городах мира (в том числе и в Москве). Payeer действительно международная система, и каких-либо государственных границ для нее не существует (две сотни стран имеют ее представительства).

Payeer действительно международная система, и каких-либо государственных границ для нее не существует (две сотни стран имеют ее представительства).

Для совершения платежей, пополнения и вывода средств из кошелька не потребуется подтверждать свои личные данные, если вы этого не хотите. А для получения платежа, в этой системе даже не нужно быть зарегистрированным (вам вместе с извещением придут логин и пароль для входа в кошелек, куда автоматом упадут деньги).

Чисто теоретически (по оценке возможностей системы) Пайер практически идеален, но на практике все может оказаться далеко не так безоблачно (ложка дегтя может испортить целую бочку вкусняшек). Ни в коем случае не сочтите эту публикацию призывом к регистрации и безоговорочному использованию этого электронного кошелька в своих денежных операциях. Я просто хочу коснуться этой темы, и даже в большей степени не для того, чтобы что-то новое рассказать вам, а чтобы вы поделились своими впечатлениями от использования этой платежки (если таковой опыт у вас уже был).

Однако, для тех кто в Payeer еще не зарегистрирован и даже про эту систему не слышал, довольно-таки кратко опишу его возможности и настройки, которые можно задать для своего кошелька. Итак, для начала надо будет на главной странице сервиса кликнуть по кнопке «Создать» (имеется в виду новый кошелек) в правом верхнем меню.

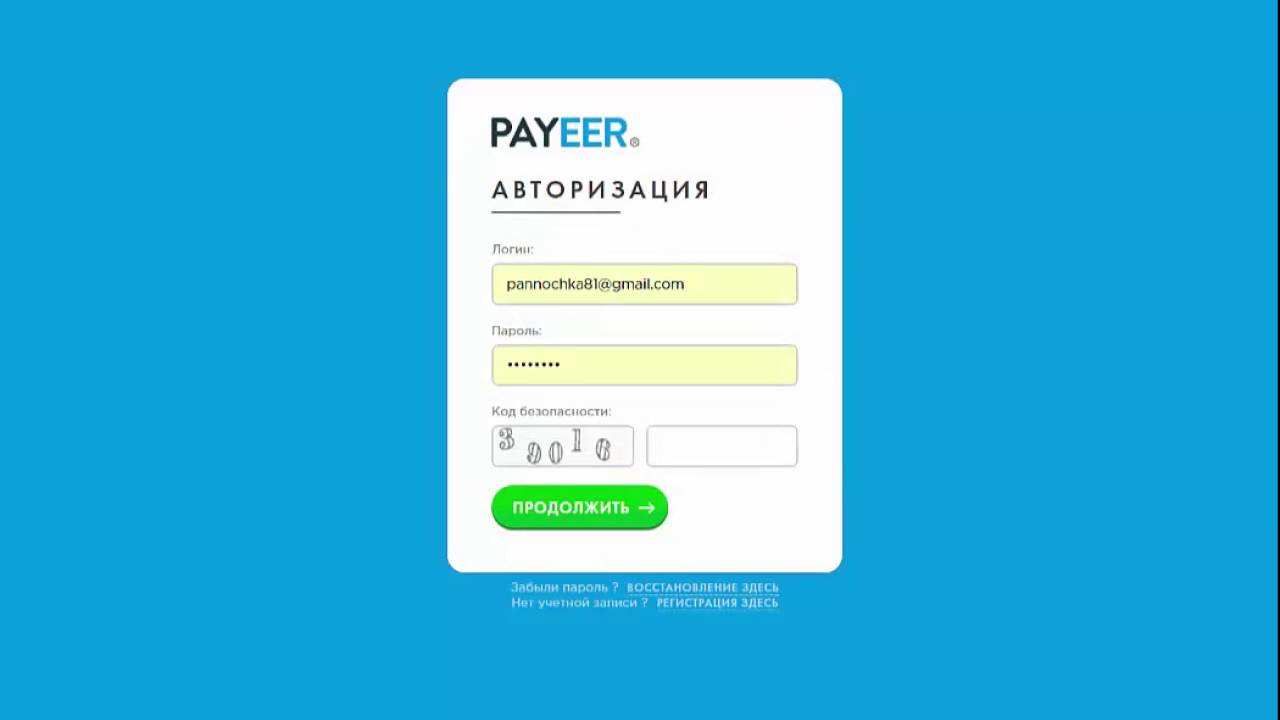

На первом шаге регистрации вас попросят указать свой емайл (желательно тот, к которому вы имеете доступ, а не из разряда временной почты) и разгадать капчу, а на втором шаге уже придется придумывать пароль, секретное слово и логин (на латинице), который будет отображаться под вашими сообщениями на форуме или в чате (в денежном же плане ваш кошелек в Пайер привязан к указанному Емайлу, который и будет являться подлинным логином для входа и работы с системой):

Все, жмете на кнопку «Изменить» и вы автоматически войдете на сайт payeer.com под своим логином (Емайлом) и паролем — можно приступать к изучению интерфейса и разбору имеющихся настроек. Да, на почту вам еще будет выслан так называемый Master key, который может понадобиться для подтверждения проводимых с кошельком операций, если сочтете нужным активировать эту опцию защиты в настройках вашего аккаунта.

Не устаю напоминать про правила хранения паролей и всяких других данных, которые вам нужны для работы с платежными и прочими важными системами, способными привлечь внимание всяческих редисок (взломщиков). В общем, еще раз про менеджер паролей KeePass хочу напомнить. Кроме пароля советую в нем сохранить также секретное слово и полученный по почте Master key, во избежании, так сказать, проблем в будущем.

Настройки безопасной работы с кошельком в Пайере

Раз уж зашел об этом разговор, то давайте сразу и начнем знакомство с Пайер с рассмотрения настроек, отвечающих за безопасный вход и работу с вашим кошельком. Для этого кликаете по значку шестеренке в правом верхнем углу вашего личного кабинета и переходите на вкладку «Безопасность». Лучше об этом позаботиться сейчас, а не после кражи денег со счета (у меня такое уже пару раз было с Яндекс Деньгами и Вебманями).

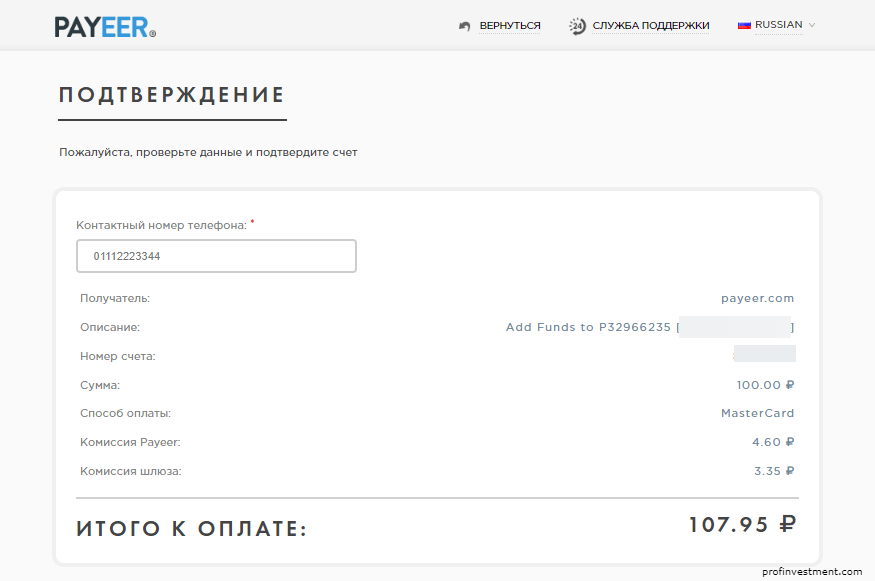

Как можете убедиться, по умолчанию все сделано для того, чтобы максимально упростить работу с кошельком в Payeer. Если вы используете эту систему для вывода или обмена небольших сумм, то можно все так и оставить, но все же лучше будет включить хотя бы минимальную дополнительную защиту. Хорошим вариантом защиты входа и работы с кошельком было бы получение кода подтверждения по SMS при проведении любой операции в системе (правда, отправка сообщений на телефон не бесплатна, но зато значительно надежнее отсылки кода на Емайл, который не сложно взломать).

Если вы используете эту систему для вывода или обмена небольших сумм, то можно все так и оставить, но все же лучше будет включить хотя бы минимальную дополнительную защиту. Хорошим вариантом защиты входа и работы с кошельком было бы получение кода подтверждения по SMS при проведении любой операции в системе (правда, отправка сообщений на телефон не бесплатна, но зато значительно надежнее отсылки кода на Емайл, который не сложно взломать).

Если с этим не хотите заморачиваться, то хотя бы использование Master key включите (его нужно будет вводить постоянно при выполнении операций в личном кабинете или при оплате услуг в интернете). Защита не ахти какая, но все же лучше, чем ничего.

Т.к. большинство краж осуществляется путем взлома Емайла, к которому привязан Пеер-кошелек, и последующей инициацией процедуры восстановления пароля (он придет как раз на этот самый взломанный ящик), то вы можете в настройках безопасности возможность восстановления пароля вообще отключить во избежании подобных казусов. Но делая это не забудьте надежно сохранить пароль (лучше в нескольких местах).

Но делая это не забудьте надежно сохранить пароль (лучше в нескольких местах).

На вкладке «Профиль» в настройках системы вы можете ввести свои персональные данные (паспортные) и даже >можете их верифицировать, но это вовсе не обязательно и никак особо не повлияет на вашу работу с Паер.

В вашем личном кабинете по умолчанию включен общий чат, который при желании можно будет отключить опять же в настройках (если мешает). В остальном интерфейс платежной системы предельно понятен и доступен, тем более, что полностью переведен на русский язык.

Возможности Паер-кошелька, прием платежей и партнерка

Все возможные операции, которые вы можете совершать войдя в Payeer, найдете в левом меню, а настройки и различная информация сосредоточены в верхней панели. Практически по всем из них мы уже пробежались.

Давайте вкратце пробежимся по основным возможностям Пайер и узнаем, где это все можно будет найти в личном кабинете:

- Ввод денежных средств в Паер возможен множеством разных способов.

В подавляющем большинстве случаев для этого упомянутую процедуру персонализации проходить не потребуется (кроме ввода с Paxum, Wire или SEPA). Пополнение кошелька возможно переводом средств из других платежек (Киви, W1, ЯД и др.), с банковских счетов и карт, мобильных или мгновенных платежей, а также с терминалов и пунктов приема платежей. Все это можно будет сделать на вкладке «Пополнить» в левом меню вашего личного кабинета. Взимаемая за пополнение комиссия будет отличаться в зависимости от используемого метода. Например, за ввод с BTC-E, Bitcoin и Paxum комиссия взиматься не будет, но в большинстве случаев она все же будет и довольно-таки ощутимой.

В подавляющем большинстве случаев для этого упомянутую процедуру персонализации проходить не потребуется (кроме ввода с Paxum, Wire или SEPA). Пополнение кошелька возможно переводом средств из других платежек (Киви, W1, ЯД и др.), с банковских счетов и карт, мобильных или мгновенных платежей, а также с терминалов и пунктов приема платежей. Все это можно будет сделать на вкладке «Пополнить» в левом меню вашего личного кабинета. Взимаемая за пополнение комиссия будет отличаться в зависимости от используемого метода. Например, за ввод с BTC-E, Bitcoin и Paxum комиссия взиматься не будет, но в большинстве случаев она все же будет и довольно-таки ощутимой. - Система действительно международная, и для перевода внутри страны или за рубеж денежных средств ваш оппонент даже не обязательно должен быть зарегистрирован в Payeer. Просто делаете перевод на его Емайл (или номер мобильного телефона) и он по почте (или посредством СМС) получит реквизиты для доступа к своему автоматически созданному кошельку (счету) с уже лежащим в нем вашим переводом.

Деньги при этом поступают практически мгновенно.

Деньги при этом поступают практически мгновенно. - Кроме переводов внутри системы можно совершать переводы (вывод средств из Пайер) и в другие платежные системы, системы мгновенных платежей, а также на банковские реквизиты и карты. В каждой стране имеется большущий список.Процент за вывод отличается в зависимости от выбранного вами способа. Например, на счет российского мобильного оператора из большой тройки комиссия вообще не взимается. Причем комиссия может взиматься не только Пайер, но и системой, в которую осуществляется перевод. Например, при выводе на Яндекс-деньги с вас кроме 0.9% комиссии системы возьмут еще 3.93% в самом ЯДе. Поэтому обращайте при выводе внимание на ту сумму, которую переводите, и ту, что получите (в последнем столбце).

- Имеется стандартная для платежки возможность оплаты мобильной связи, интернета, телевидения и т.п. вещей. Правда по сравнению с основными платежками рунета, в Payeer вариантов не очень-то и много.

- Если вы занимаетесь коммерцией или каким-либо другим видом онлайн-бизнеса, то возможность подключения к вашему сайту системы приема платежей на основе АПИ Паер может оказаться очень даже кстати.

Это по сути агрегатор платежей, позволяющий принимать или выводить средства на множество других платежных систем и схем.

Это по сути агрегатор платежей, позволяющий принимать или выводить средства на множество других платежных систем и схем. - Владельцам онлайн-сервисов, привлекающих партнеров для заработка, может показать удобной функция массовой автоматической отправки платежей посредством АПИ на различные платежные системы, банковские карты и банки.

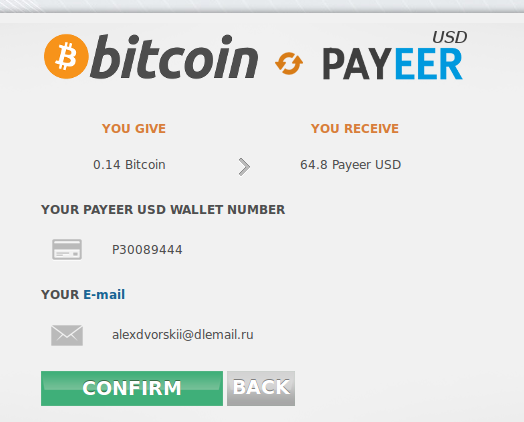

- В системе имеется возможность внутреннего обмена валюты без использования сторонних обменников типа BestChange (точнее, это сервисы бесплатного мониторинга обменников электронных валют). Более того, вы сами можете создать обменник на своем сайте с помощью АПИ этой системы и получать доходы с объемов, проводимых через него операций. Очень даже неплохой способ заработка, но его еще нужно с умом использовать, привлекая в обменник достаточное число потенциальных клиентов.

- Зарабатывать в Payeer можно не только на обмене валют, но и на привлечении новых партнеров в систему, т.е. имеется партнерская программа (многоуровневая). Если у вас есть сайт подходящей тематики или вы умеете арбитражить трафик, то можете набирать рефералов и получать процент с доходов системы.

По началу это будет 10%, но с увеличением объемов можно дойти и до 40% с доходов от прямых рефералов приносящих системе доход. Процент от рефералов более высокого уровня можно представить примерно так:

По началу это будет 10%, но с увеличением объемов можно дойти и до 40% с доходов от прямых рефералов приносящих системе доход. Процент от рефералов более высокого уровня можно представить примерно так:

Эпилог

Давайте тезисно перечислю «как бы» плюсы:

- Простой и, надо сказать, удобный интерфейс. Имеется встроенный чат, через который можно, например, обратиться к техподдержке, хотя для этого можно использовать и стандартные тиккеты, но пусть будет.

- Платежи в Пайере в идеале должны проходить мгновенно, что есть гуд. К тому же они не ограничены территорией какого-либо государства и при необходимости можно прямо в кошельке провести конвертацию практически любой валюты.

- Замечательным образом с помощь Payeer можно организовать прием платежей на своем сайте, ибо система поддерживает целую кучу вариантов ввода средств. Владельцам же онлайн-сервисов или каких-то еще вариантов онлайн-бизнеса может пригодиться довольно-таки редко встречающаяся функция автоматической массовой отправки платежей.

- Анонимность. Что ни говори, но проблема вывода средств из черных и серых схем заработка в сети есть и будет существовать всегда. А значит нужны и инструменты ее решающие. После безвременной кончины Либерти Резерва образовалась довольно приличная дыра, которую, возможно, с успехом и заполнила система Payeer.

- Возможность подзаработать на создании обменного пункта или на партнерской программе. Лишним это точно не будет. Система относительно молодая и еще не всем известная, поэтому и набрать «жирных» рефералов шанс еще сохраняется. ИМХО.

Теперь «как бы» минусы Payeer:

Ну, надеюсь, вы выскажете свое мнение по поводу Пайер в комментариях, но уж больно много негатива в сети присутствует на предмет «зажали деньги». Фейк? Происки конкурентов? Пока на собственном опыте не убедишься, говорить об этом сложно (сейчас очень здорово умеют работать компании по формированию мнения в сети). Будем считать, что риск присутствует. С другой стороны, в некоторых случаях достойной альтернативы этой системы может не найтись и вовсе. Придется пользоваться ей на свой страх и риск…

Придется пользоваться ей на свой страх и риск…

Удачи вам! До скорых встреч на страницах блога KtoNaNovenkogo.ru

Использую для заработка

Payeer — обзор и регистрация Пайер кошелька в платежной системе

- 51735

- 4 года назад

В настоящее время очень активно используются различные безналичные способы оплаты, облегчающие жизнь современному обществу благодаря экономии времени и ряду иных полезных преимуществ. В этой публикации будет уделено внимание одной из известных платежных систем Payeer, а конкретнее, как зарегистрироваться в ней, пройти идентификацию личности (верификацию), настроить защищенный аккаунт, и дополнительно ниже будут перечислены положительные и отрицательные стороны использования Пайер кошелька.

Оглавление:

- Обзор.

- Регистрация Payeer кошелька.

- Верификация или персонализация Payeer.

- Настройка безопасности.

- Тарификация, пополнение и снятие средств.

- О плюсах и минусах.

- Заключение.

Обзор платежной системы Payeer

Сегодня Пайер – это одновременно система по осуществлению платежей и служба по сбору средств, поступающих онлайн на счета продавца, с дальнейшей их передачей на единый счет. Она дает возможность проводить платежи по банковским картам, например, Виза, МастерКард или через электронные кошельки. Благодаря этому упорядочиваются взаиморасчеты в электронном формате, легализуются денежные обороты. Основным преимуществом, которое делает ее оппонентом Perfect Money, является то, что при ее использовании можно оставаться анонимным, то есть Payeer — оффшорная платежная система.

Официальный сайт https://payeer.com доступен на нескольких языках для русскоязычных, англоговорящих, французов, грузинов и испанцев.

Определенная форма написания платежки на русском языке отсутствует, поэтому чаще всего пишется: Пайер, Паер или Паеер. Но в любом случае поисковик выдаст Вам то, что искали.

Распространенная в общедоступной форме информация позволяет нам провести обзор платежной системы Payeer. Сегодня компания имеет несколько офисов и представительств, расположенных по всему миру, например:

Сегодня компания имеет несколько офисов и представительств, расположенных по всему миру, например:

- В грузинской столице Тбилиси находится головной офис;

- Представительство для работы с россиянами находится в Москве;

- В Великобритании офис расположился в городе Абердин.

Регистрация фирмы Payeer Ltd, в качестве юридического лица, датирована 2012 г., тогда же получена Лицензия на осуществлении деятельности в качестве провайдера по осуществлению платежей.

Сайт компании разместил информацию еще об одной лицензии, выданной ранее фирме Payeer Corp в 2010 г. NGB № 0022-9004. Это дает основание предположить, что зародилась платежная система в 2010 г.

У компании выделен номер телефона для бесплатной горячей линии: 8 (800) 333 — 53 – 62.

Во всех популярных социальных сетях имеются аккаунт и группы для постоянного контакта с клиентами и желающими получить услуги.

Денежные переводы в международной системе платежей Payeer осуществляются, когда пройдена процедура регистрации:

- с указанием адреса электронной почты;

- номера телефона;

- номера счета получателя перевода.

Но также в системе Payeer есть возможность отправлять деньги даже без регистрации. Незарегистрированный отправитель пересылает денежные средства, а к получателю они поступают по сгенерированному паролю и автоматически открытому счету. Получив на свой телефон или электронную почту номер счета и пароли кошелька Пайер, получатель с их помощью попадает в личный кабинет и оттуда выводит заработанные деньги. Способ вывода выбирается на усмотрение, какой удобнее.

Постоянным пользователям начисляются бонусы за привлечение новых клиентов. Заинтересованность в Пайере поддерживается партнерской программой, имеющей 6 уровней. Реферер получает доход в зависимости от общего дохода системы.

Если Вас интересует обмен валюты, то здесь обменник работает со 150 различными платежками. И воспользоваться этим можно без прохождения процедуры регистрации. Это можно назвать индивидуальной особенностью Пайера.

В личном кабинете пользователь с 2015 г. может заказать именную карту MasterCard от Payeer, которую выпускает банк Великобритании. Приобретая данную банковскую карточку, клиент получает неоспоримые преимущества:

Приобретая данную банковскую карточку, клиент получает неоспоримые преимущества:

- комиссия за обслуживание или обналичивание отсутствует;

- не требуется подавать декларации в налоговые органы;

- вся информация о клиентах строго конфиденциальна и не разглашается.

Многие интернет-предприниматели пользуются платежной системой Пайер, потому что функционал удобен и разнообразен, а также сохраняется полная конфиденциальность.

Регистрация Payeer кошелька

Для Вашего удобства в первую очередь стоит настроить сайт на русский язык. Затем нажать «Персональный» аккаунт и создать кошелек.

Далее потребуется указать свой действующий e-mail, чтобы не пропустить важные сообщения. Определиться с паролем безопасности, поставить галочку о согласии, иначе не пропустит, и продолжить.

В это время на указанный электронный ящик приходит код, который необходимо проставить в открывшемся окошке. А после открывается новое окно с настройками паролей. Для перекрытия доступа посторонних личностей и злоумышленников в Ваш аккаунт следует придумать сложный пароль, секретное слово обязательно на латинице. Имя аккаунта не нужно придумывать, оно сформируется автоматом. Нельзя ни в коем случае терять пароль и секретный код, потому что без них не восстановить утраченный доступ. После этого нужно приступить к следующему пункту – переходу в личный кабинет.

Для перекрытия доступа посторонних личностей и злоумышленников в Ваш аккаунт следует придумать сложный пароль, секретное слово обязательно на латинице. Имя аккаунта не нужно придумывать, оно сформируется автоматом. Нельзя ни в коем случае терять пароль и секретный код, потому что без них не восстановить утраченный доступ. После этого нужно приступить к следующему пункту – переходу в личный кабинет.

Высвечивается окно, в котором указываются реквизиты, необходимые к сохранению. Не теряйте свои данные, это важно!

На этом регистрация завершена, и Вы получаете три счета:

- рубли;

- доллары;

- и евро.

Верификация или персонализация Payeer

Пользователи – физические лица имеют возможность создавать аккаунты зарегистрированные или прошедшие верификацию (REGISTERED/ VERIFIED).

Какой вариант предпочесть для себя каждый решает самостоятельно, при том, что разница между возможностями зарегистрированного и верифицированного аккаунта незначительна:

- Верификация повышает уровень доверия к пользователю;

- Лимит ввода и вывода денежных средств путем перевода возрастает.

Учитывая, что Пайер процедуру верификации по сравнению с другими аналогичными платежками упростил, пройти ее рекомендуется перед стартом работы.

Для этого нужно зайти в раздел настроек (иконка в виде шестеренки вверху экрана) и на вкладке «Профиль» зайти в персональный аккаунт. Указать данные нужно реальные, приложить сканы или фотографии документов:

- паспорта или водительского удостоверения;

- страницы паспорта с адресом прописки.

Служба безопасности оперативно проверит Ваши данные, в выходные и праздничные дни это займет больше времени. После проверки Вам придут вопросы, если такие возникли, или статус аккаунта автоматически перейдет на «VERIFIED» — верифицированный. Для полноценной работы не пожалейте времени и займитесь верификацией Payeer кошелька (здесь она называется «персонализация»).

Безопасность Пайер кошелька

Она настраивается в меню с перечнем настроек. Здесь изменяется пароль, телефон и другие контактные данные, ведь они могут пригодиться в дальнейшем для восстановления доступа.

Войдя в пункт «Авторизация» выбираем причины, по которым высылается системой код для входа в личный кабинет. Вариант «высылать всегда» наиболее безопасный. При любых изменениях в ваших данных будет высылаться код. То есть, если кто-то пытается или вошел в Ваш аккаунт, Вы будете уведомлены об этом.

Для подтверждения пройденной авторизации существуют несколько методов:

- при получении СМС-сообщения. Сообщение не бесплатное, поэтому не всем понравится, а также из-за неполадок связи оно может долго доставляться или не дойти совсем.

- через аккаунт в мессенджере Telegram, в котором указывается мобильный телефон. Но здесь есть пунктик, что Телеграм должен быть загружен на смартфон.

- подтверждение придет на e-mail адрес, рекомендуется пользоваться аутентификацией в два этапа, в том числе по СМС-сообщению.

Пунктом ниже выбирается способ, которым Вы будете уведомляться о поступающих платежах. Минимальный размер суммы лучше оставить по умолчанию.

Восстановление пароля настроить необходимо сразу, если обойдете этот пункт, при утере пароля за его восстановление придется платить комиссию 50$. В случае потери или кражи пароля, он восстанавливается через отправку уведомления по СМС, на электронную почту или через мессенджер Телеграм.

В самом низу странички безопасности аккаунта Пайер требуется включить или отключить Master Key – это код, который необходим для подтверждения каждого платежа. Он отправляется в начале регистрации, его нужно запомнить и скрывать от всех, он гарантирует защиту от снятия ваших денег со счета Payeer. Жмем кнопку «Подтвердить».

На этой же странице есть вкладка для изменения пароля. Опять же в целях защиты от несанкционированного доступа к вашим данным, его нужно обновлять с периодичностью раз в месяц.

Тарифы на часто используемые операции

Все операции со средствами, кроме внесения денег, предусматривают комиссии:

Пополнить свой счет в любой валюте очень легко и быстро, для этого предусмотрено множество способов банковскими картами или электронными кошельками и пр. Все инструкции в процессе совершения перевода будут перед Вами на экране.

Все инструкции в процессе совершения перевода будут перед Вами на экране.

Вывести средства также просто в пункте «перевести», выбрать сумму и метод, которых предусмотрено множество. Стоит учесть, что поступление финансов на международные банковские карты не всегда осуществляется быстро, процесс может затянуться на несколько суток.

По всем совершенным транзакциям внутри Payeer можно получить отчеты. Например:

Дата операции: 19 Окт 2015 12:03

ID операции: 235845014

Тип операции: перевод

Статус: выполнена

Сумма списания: 11.70 $

Сумма получения: 11.50 $

Комиссия Payeer: 0.20 $

Аккаунт: P12851087

Плюсы и минусы

Как любой механизм, связанный с деньгами, Пайер имеет и положительные, и отрицательные характеристики. Каждый человек найдет для себя какие-то подходящие или же ненужные функции.

Преимущества Payeer:

- Анонимность пользователя;

- Возможность не уплачивать излишние налоги;

- Полноценный функционал по вводу и выводу денег, совершению платежей;

- Собственный пункт по обмену валюты;

- Приобретение банковских карт Пайера, которые дают свои привилегии;

- Партнерка с выгодными начислениями;

- Для полноценной работы не требуется регистрация.

Недостатки Payeer:

- По сравнению с некоторыми конкурентными системами комиссии на вывод и операции несколько завышены;

- Некоторым пользователям не нужен мессенджер в обычной жизни, а установка его для одной лишь системы платежей неудобна;

- Нельзя вернуть отправленные платежи;

- Не предусмотрена возможность создания кодовой карты вместо платежного ключа Master Key, платные СМС-уведомления.

Учитывая вышеизложенное, каждый для себя определит плюсы и минусы для дальнейшей работы с Пайер кошельком.

Заключения и рекомендации

Главной рекомендацией является настройка безопасности сразу при создании кошелька на платформе платежной системы. Грамотный подход к этому моменту поможет снизить риски и убережет ваши средства. Для сбережения электронных денег не храните большие суммы в кошельке. Не раскрывайте информацию о размере баланса Вашего счета в Payeer. Если планируется отъезд, любой перерыв в работе с электронным кошельком на длительный промежуток времени, выведите все деньги. Ознакомьтесь с политикой Пайера, со всеми правилами, опубликованными на сайте. Долго пустующий аккаунт с нулевой активностью через некоторое время подлежит удалению администраторами сайта. И обязательно периодически изменяйте пароли для входа в кошелек. Примите во внимание данные советы, желаем плодотворной успешной работы.

Ознакомьтесь с политикой Пайера, со всеми правилами, опубликованными на сайте. Долго пустующий аккаунт с нулевой активностью через некоторое время подлежит удалению администраторами сайта. И обязательно периодически изменяйте пароли для входа в кошелек. Примите во внимание данные советы, желаем плодотворной успешной работы.

Видео в тему:

Что такое среда Payee Pay Portal?

Этот блог является частью серии ресурсов Hyperwallet «Для ваших получателей». Блоги из этой серии предназначены для предоставления получателям платежей важной информации о различных компонентах технологии выплат Hyperwallet. Для получения дополнительных советов и контента, ориентированных на получателей платежей, следите за специальной службой поддержки получателей платежей Hyperwallet в Twitter по телефону @AskHyperwallet .

TL; DR Мы знаем, что для вас важен опыт ваших получателей. В этой статье мы определим некоторые ключевые термины и ответим на некоторые общие вопросы, связанные со средой Payee Pay Portal и процессом выплат в целом.

В этой статье мы определим некоторые ключевые термины и ответим на некоторые общие вопросы, связанные со средой Payee Pay Portal и процессом выплат в целом.

Предоставление вашим получателям самообслуживания доступа к своим выплатам позволяет им лучше контролировать и контролировать свои доступные средства, а также может помочь повысить удовлетворенность и удержание.

Полезные ключевые термины и определения

Прежде чем мы рассмотрим некоторые часто задаваемые вопросы о Pay Portal, давайте сначала определим некоторые ключевые термины, на которые ваши получатели платежей могут ссылаться в среде Pay Portal.

Получатель: Hyperwallet относится к конечному пользователю или получателю средств в качестве получателя. Получатель платежа — это физическое лицо, которое получает платежи на свой счет на Платежном портале. Как организация, вам необходимо создать учетную запись от имени получателей платежей, прежде чем они смогут получить свой первый платеж.

Платежный портал: Платежный портал — это защищенный интерфейс, через который получатели платежей получают любые платежи, отправленные вашей организацией. Как только ваша организация создаст учетную запись для получателя в бэк-офисе Hyperwallet, получателю будет отправлено уведомление по электронной почте с просьбой активировать свою учетную запись.

Общие вопросы о платежном портале

Платежный портал разработан, чтобы быть максимально интуитивно понятным и удобным для пользователя. Тем не менее, иногда возникают вопросы.

Как получатель платежа активирует свой платежный портал?

Большинство программ выплат в системе Hyperwallet требуют активации учетной записи. Hyperwallet побуждает получателей активировать свою учетную запись Pay Portal сразу после ее создания, чтобы они могли получать доступ и собирать любые платежи. Активируя учетную запись, получатели платежей могут лучше контролировать свои варианты перевода. Доступные для получателя способы перевода полностью контролируются вашей организацией.

Доступные для получателя способы перевода полностью контролируются вашей организацией.

Как Hyperwallet обеспечивает безопасность Pay Portal?

Hyperwallet стремится обеспечить безопасность и надежность портала. Hyperwallet требует двухэтапной проверки, чтобы проверить личность получателя при входе в систему и избежать злонамеренных действий. Как организация, мы привержены принципам конфиденциальности и безопасности и принимаем самые высокие меры предосторожности, чтобы обеспечить их соблюдение.

Hyperwallet также предпринимает большие шаги для обеспечения безопасности и конфиденциальности информации о получателях.Вопросы безопасности, которые получают получатели платежа при активации своей учетной записи на портале Pay Portal, помогают гарантировать, что мы разговариваем с подтвержденным владельцем учетной записи, и являются решающим шагом во избежание мошенничества. Кроме того, служба поддержки получателя платежей Hyperwallet имеет право разговаривать только с подтвержденным владельцем учетной записи.

Hyperwallet попытается автоматически проверить получателя платежа, используя информацию, предоставленную во время создания или активации учетной записи. Однако от получателя может потребоваться предоставить дополнительную информацию и / или документы, если требуемые данные отсутствуют или неполны в учетной записи или автоматическая проверка не выполняется.

Как получатели могут переводить средства?

Перевод средств со счета получателя платежа на Pay Portal осуществляется легко благодаря интуитивно понятному пользовательскому интерфейсу. После настройки способов перевода, в зависимости от вашей организации и страны происхождения, получатели платежа смогут переводить средства на кончиках пальцев.

Какие существуют способы перевода?

Hyperwallet предлагает 9 различных методов перевода, которые можно настроить в зависимости от потребностей вашей организации в выплатах.К ним относятся PayPal, Venmo и местные банковские переводы. Из-за лицензирования и ограничений доступность метода перевода может зависеть от страны или региона, в котором проживают получатель платежа и ваша организация.

Из-за лицензирования и ограничений доступность метода перевода может зависеть от страны или региона, в котором проживают получатель платежа и ваша организация.

Дополнительные ресурсы

Мы надеемся, что эта статья вооружила вас и ваших получателей некоторыми знаниями о Pay Portal Hyperwallet и что вы чувствуете себя вправе поддерживать своих получателей посредством их выплат.

Для получения дополнительной помощи конечным пользователям с платежным порталом Hyperwallet отправьте твит получателя @AskHyperwallet для получения прямой помощи или попросите его посетить нашу специальную веб-страницу поддержки получателя.

Вы — предприятие или торговая площадка, заинтересованные в получении дополнительной информации об опыте выплаты Pay Portal в Hyperwallet? Вы можете узнать больше здесь.

Софи Замбас

В качестве менеджера по социальным сетям Софи играет роль стратега и создателя контента для идейного лидерства получателя платежей. Взаимодействуя с нашими получателями и используя свои навыки решения проблем, она может обеспечить высокий уровень социальной помощи каналам социальных сетей Hyperwallet.

Взаимодействуя с нашими получателями и используя свои навыки решения проблем, она может обеспечить высокий уровень социальной помощи каналам социальных сетей Hyperwallet.

Как принимать платежи через мобильный кошелек

- Использование мобильных кошельков растет.

- Мобильный кошелек — это любой смартфон, способный совершать финансовые транзакции. Многие смартфоны теперь включают мобильные кошельки в качестве встроенной функции.

- Вы можете работать с процессором вашей кредитной карты, чтобы принимать платежи с мобильного кошелька.

- Эта статья предназначена для владельцев бизнеса, которые рассматривают возможность приема мобильных платежей.

Когда в 2014 году была представлена Apple Pay, многие люди смеялись над идеей, что смартфон может заменить транзакции с наличными и кредитными картами в момент покупки.Сегодня количество мобильных платежей растет, и, согласно отчету Global Market Insights Inc. , к 2024 году ожидается, что они превысят 250 миллиардов долларов.

, к 2024 году ожидается, что они превысят 250 миллиардов долларов.

Несколько факторов сближаются, чтобы стимулировать этот рост: распространение смартфонов (около 96% американцев используют их), внедрение технологий, изменение образа жизни, потребность в улучшении качества обслуживания клиентов и потребность в быстрых, простых и безопасных транзакциях. Миллениалы в настоящее время являются самой большой аудиторией мобильных платежей — почти половина людей в этой возрастной группе сообщают, что используют мобильный кошелек.

Примечание редактора: Ищете подходящего обработчика кредитных карт для вашего бизнеса? Заполните приведенную ниже анкету, чтобы наши партнеры-поставщики связались с вами по поводу ваших потребностей.

За последние несколько лет ведущие технологические новаторы, такие как Apple, Google и Samsung, продвинули индустрию мобильных платежей, представив приложения для мобильных платежей нового поколения, сделав мобильные платежи более доступными для большего числа потребителей.

Торговцы также поддерживают эту технологию, поскольку большинство новых устройств считывания кредитных карт и торговых терминалов (POS) могут принимать мобильные кошельки и другие бесконтактные платежи.

Для малых предприятий прием мобильных платежей может улучшить качество обслуживания клиентов и оптимизировать процессы, и это лишь некоторые из преимуществ. Некоторые отраслевые эксперты говорят, что внедрение технологий мобильных платежей — это один из способов защитить ваш бизнес от будущего. Но имеет ли смысл подключаться к делу малому бизнесу сейчас?

Чтобы помочь вам взвесить все «за» и «против», вот обзор мобильных платежей, потенциальных преимуществ и технологий, необходимых для их поддержки.

Что такое мобильные кошельки?

В широком смысле мобильный кошелек включает в себя любую технологию, которая превращает ваш смартфон в кошелек, способный совершать финансовые транзакции.Это также может включать в себя платежи по кредитным картам с использованием технологии связи ближнего действия («коснитесь для оплаты») и часто включает стимулы для потребителей, такие как программы лояльности и купоны.

Явным преимуществом является «бесконтактная оплата», в которой обычно используется технология NFC. Телефоны, такие как Samsung Galaxy S20, используют NFC, поэтому вам не нужно использовать кредитную карту; вы просто кладете телефон на считывающее устройство, которое сканирует QR-код карты клиента.

Мобильные кошельки работают в магазине для операций малого бизнеса, но их также можно использовать для онлайн-платежей.Это способ для клиентов избежать ношения настоящего кошелька или кошелька, используя одно устройство для всех платежей.

Конечно, мобильные кошельки завершают транзакцию с существующей кредитной картой клиента. Например, они могут привязать Apple Pay к своей банковской карте или кредитной карте. Конфиденциальные данные карты заменяются зашифрованными токенами для дополнительной безопасности.

С помощью различных приложений цифрового кошелька смартфон можно использовать для совершения платежей, регистрации и погашения баллов лояльности, замены бумажных посадочных талонов, передачи личной идентификации и передачи учетных данных, которые предоставляют доступ к защищенным дверям и комнатам.

Ключевые вынос: Мобильные кошельки позволяют клиентам использовать свои смартфоны для совершения платежей в Интернете или в магазине с помощью функции касания к оплате или сканирования QR-кода.

Какие преимущества мобильных кошельков для бизнеса?

Среди преимуществ цифровых кошельков для бизнеса:

- Набирает популярность у потребителей. В отчете о мобильных платежах за ноябрь 2020 года прогнозировалось, что к концу года 760 миллионов человек во всем мире будут считать себя пользователями мобильных кошельков.С такой большой пользовательской базой для вашей компании имеет смысл разрешить мобильные платежи — большее удобство для клиентов может означать для вас больше продаж.

- Более быстрые транзакции. Мобильные кошельки обеспечивают более быстрые транзакции, чем традиционные платежи, такие как дебетовые и кредитные карты. Дебетовые карты требуют, чтобы клиенты вводили PIN-код, а кредитные карты могут требовать от клиентов подписи до завершения транзакции, ни одно из этих требований не является частью платежей через мобильный кошелек.

- Может медленно заменять дебетовые карты. Мобильные кошельки обычно являются расширением дебетовых карт, а не полностью новыми банковскими счетами, которые клиенты открывают только для того, чтобы иметь возможность платить со своих телефонов. Таким образом, они могут полностью заменить дебетовые карты. Это особенно верно, поскольку у многих миллениалов и клиентов поколения Z всегда есть свои телефоны, поэтому случайно оставить карту или бумажник дома не проблема для этой группы.

- Мобильные приложения могут быть частью мобильных кошельков. Посмотрите в Starbucks пример этого преимущества в действии. Вездесущий кофейный бренд предлагает программы вознаграждений, купоны и другие поощрения через свое приложение, которое также можно добавить в мобильный кошелек клиента и использовать в качестве оплаты — подумайте об этом как о цифровой карте Starbucks. Эта модель сразу дает Starbucks программу лояльности и способ оплаты, через который происходит 25% транзакций.

- Дополнительная безопасность. Кредитные карты сопряжены с рисками безопасности, многие из которых устраняются при использовании платежей с мобильного кошелька.Например, поскольку мобильные кошельки должны быть проверены клиентом с помощью отпечатка пальца или установленного им четырех- или шестизначного PIN-кода, вам не нужно беспокоиться о том, что ваш персонал не сможет сопоставить имя или подпись клиента с теми, что указаны на карте. Также нет шансов принять поддельные кредитные карты, так как без подключения к реальному дебетовому счету мобильные кошельки и платежные программы просто не работают.

- Может заработать лояльность клиентов. Некоторые клиенты твердо намерены расплачиваться только мобильными кошельками.Если ваша компания входит в число немногих в своей отрасли или на рынке, которые принимают мобильные платежи, то эти клиенты, скорее всего, предпочтут вас, а не конкурента.

Ключевой вывод : Преимущества использования мобильных кошельков для бизнеса включают более быстрые транзакции, растущую базу пользователей, более безопасные транзакции и потенциальное облегчение программ лояльности клиентов, размещенных в мобильном приложении вашей компании.

Насколько безопасны мобильные кошельки?

В мобильных кошельках

предустановлены функции безопасности, которые не позволяют никому использовать учетную запись.В то время как кредитные карты легко отсканировать или украсть, мобильные кошельки легко отслеживать, поскольку большинство людей обычно знают, где находятся их телефоны, и включают технологию шифрования. Они также предлагают дополнительные меры безопасности для предотвращения использования приложения мобильного кошелька нежелательными пользователями, такие как обязательное сканирование лица, отпечаток пальца, PIN-код или пароль.

Мобильные кошельки труднее украсть, потому что их труднее скопировать. Обычно люди держатся за свои телефоны больше, чем за кошельки.Если кто-то теряет свой кошелек, его деньги исчезают. Если кто-то потеряет телефон, блокировка телефона и приложение защитят его от кражи.

Конечно, полагаться только на мобильный кошелек для платежей сопряжено с некоторыми рисками. Телефон может умереть прямо в момент покупки, ошибка может помешать работе тяги или сделать QR-код нечитаемым, и всегда есть вероятность ошибки пользователя. (По этим причинам вы должны предоставить своим клиентам как можно больше вариантов оплаты.)

Телефон может умереть прямо в момент покупки, ошибка может помешать работе тяги или сделать QR-код нечитаемым, и всегда есть вероятность ошибки пользователя. (По этим причинам вы должны предоставить своим клиентам как можно больше вариантов оплаты.)

Несмотря на то, что безопасность вызывает много опасений, мобильные платежи более безопасны, чем другие формы оплаты. Клиентам не нужно беспокоиться о том, чтобы оставить кредитную карту в терминале, а поскольку данные для мобильных платежей зашифрованы, риск кражи данных ниже. Это может укрепить доверие между продавцом и покупателем. Кроме того, многие телефоны используют идентификацию по отпечатку пальца для подтверждения покупки.

Вывод ключей: Мобильные кошельки создавались с учетом требований безопасности.Данные зашифрованы, и для разблокировки телефонов и проверки транзакций требуется сканирование лица, отпечатки пальцев, PIN-коды или коды доступа.

Как мобильные кошельки зарабатывают деньги?

Банковские партнеры приложений (то есть банки, в которых размещаются подключенные платежные карты клиентов) платят компаниям, занимающимся мобильными кошельками, небольшой процент от каждой покупки, совершаемой их клиентами через приложение. Например, Apple получает 0,15% от каждой транзакции Apple Pay.

Например, Apple получает 0,15% от каждой транзакции Apple Pay.

Для одноранговых платежей через Venmo приложение взимает с плательщика процент от стоимости транзакции (если они платят кредитной картой).Компании, которые принимают платежи Venmo, берут на себя эту комиссию и платят 2,9% комиссии за каждую транзакцию.

Ключевой вывод: Компании-разработчики приложений для мобильных кошельков зарабатывают деньги, получая небольшой процент от каждой транзакции, совершаемой через их приложения.

Как вы принимаете платежи через мобильный кошелек?

Настройка мобильных платежей для вашего бизнеса, как правило, выполняется быстро и доступно. Во-первых, вам нужно выбрать процессор кредитных карт, поддерживающий мобильные платежи.На рынке есть сотни компаний по обработке платежей, и все лучшие из них могут настроить вас на прием цифровых кошельков.

Если у вас уже есть платежный процессор, позвоните своему представителю и спросите, что вам нужно сделать, чтобы принимать мобильные платежи и цифровые кошельки — это может быть так же просто, как обновление до нового устройства чтения кредитных карт, которое поддерживает NFC. Картридер или терминал должны стоить не более 500 долларов; в зависимости от поставщика мобильных платежей, это может быть даже бесплатно.

Картридер или терминал должны стоить не более 500 долларов; в зависимости от поставщика мобильных платежей, это может быть даже бесплатно.

Если вы еще не принимаете кредитные карты, подумайте о работе с мобильным процессором кредитных карт, таким как Square или PayPal, так как с ними можно быстро создать учетную запись, первоначальные затраты на оборудование для обработки минимальны, и нет ежемесячной или годовой учетной записи сборы.

Ключ на вынос: Процессор вашей кредитной карты может настроить вас на прием платежей с мобильного кошелька. Если вы уже обрабатываете платежи по картам, вам может потребоваться обновить устройство чтения карт до устройства с технологией NFC.

Какие есть провайдеры мобильных кошельков?

В последние годы рынок мобильных кошельков резко вырос. Вот пять компаний по производству мобильных кошельков, которые выделяются из общей массы и обслуживают миллионы потребителей:

- Apple Pay позволяет пользователям совершать цифровые платежи в магазине и онлайн.

Он работает с iPhone, iPad и Apple Watch.

Он работает с iPhone, iPad и Apple Watch. - PayPal — ведущий провайдер мобильных платежей, который позволяет клиентам совершать покупки в Интернете или в магазине без использования кредитной карты. Средства могут быть загружены в цифровой кошелек PayPal, или пользователи могут привязать кредитные и дебетовые карты к учетной записи.

- Google Pay Пользователи могут совершать покупки, используя данные платежной карты, хранящиеся в цифровом кошельке. Клиенты также могут использовать сохраненную платежную информацию для служб Google, чтобы делать покупки в Интернете или в магазине.

- Click to Pay через Visa, Mastercard, American Express и Discover позволяет клиентам сохранять платежную информацию от этих компаний-производителей карт и использовать ее для покупок.

- Amazon Pay Клиенты могут совершать покупки с помощью кредитных и дебетовых карт, хранящихся у гиганта электронной коммерции.

Amazon получает комиссию за каждую покупку, совершенную через сервис.

Amazon получает комиссию за каждую покупку, совершенную через сервис.

Ключевые вынос: Apple Pay, PayPal, Google Pay, Click to Pay и Amazon Pay позволяют клиентам хранить данные своих карт и платить продавцам со своих смартфонов.

Джон Брэндон и Макс Фридман внесли свой вклад в написание и исследование этой статьи.

Используйте PayPal Payouts для отправки денег нескольким людям одновременно.

Для отправки вам необходимо:

- Бизнес-счет PayPal

- Адрес электронной почты каждого получателя, внутренний номер мобильного телефона или идентификатор плательщика (зашифрованный номер счета PayPal)

- Сумма платежа (на получателя)

- Код валюты (одна валюта на выплату)

- Примечание для получателя (требуется для счетов Venmo, необязательно для счетов PayPal)

Получатели могут получать свои средства на счет PayPal или Venmo. Если у них нет учетной записи PayPal или Venmo, ее легко открыть. Venmo предназначен только для получателей из США.

Если у них нет учетной записи PayPal или Venmo, ее легко открыть. Venmo предназначен только для получателей из США.

Для использования выплат вам необходим бизнес-аккаунт PayPal, настроенный в соответствии с предварительными условиями.

Поток выплат

Выплаты PayPal следуют этому потоку:

- Процесс выплат начинается, когда вы инициируете запрос на выплату.

- Payouts API проверяет ваш запрос и обрабатывает выплату.

- Payouts отправляет вам отчет о состоянии.

- Payouts уведомляет получателя о наличии платежа. Получатель входит в свою учетную запись PayPal или Venmo или создает учетную запись PayPal или Venmo, чтобы потребовать свои деньги.

Уведомления получателя

Если у получателя есть учетная запись PayPal или Venmo, электронное письмо или мобильное уведомление предложат ему войти в свою учетную запись, чтобы получить сведения о платеже. Если у них нет учетной записи PayPal или Venmo, электронное или мобильное уведомление предложит им открыть учетную запись PayPal или Venmo, чтобы потребовать свои деньги.

Примечание : для уведомлений Venmo требуется номер мобильного телефона в США, и они являются только мобильными.

Этот поток показывает опыт для получателей PayPal:

Этот поток показывает опыт для получателей Venmo:

Особенности выплат

PayPal Payouts — это глобальный, безопасный, гибкий и простой для получателей платеж. Выплаты включают следующие функции:

- Конвертация валюты — отправляйте платежи в другой валюте, даже если у вас нет баланса в этой валюте.

- Подробные записи — Ваша полная история выплат доступна в Интернете, и вы получите уведомление, когда ваши платежи будут отправлены. Вы можете загрузить детали транзакции в свои бухгалтерские инструменты.

- Легко для получателей — получить выплату так же просто, как открыть электронное письмо или мобильное уведомление.

- Гибкая интеграция — загрузите файл на веб-сервер Payouts или на SFTP-сервер или выполните более глубокую интеграцию с Payouts API.

- Глобальный охват — Payouts работает более чем в 180 странах и соответствует правилам KYC.

- Сниженный риск — контроль рисков и соблюдения требований PayPal помогает защитить вас от мошенничества.

- Используйте предпочтительные цифровые кошельки клиентов — отправляйте платежи получателям PayPal или Venmo.

Отправить выплаты

Вы можете отправлять выплаты на:

- Получатели PayPal — используйте адрес электронной почты получателя, внутренний номер мобильного телефона или идентификатор плательщика (зашифрованный номер счета PayPal).

- Получатели Venmo — используйте внутренний номер мобильного телефона получателя (только в США).

Используйте электронную почту или номер мобильного телефона

Этот метод является наиболее простым для интеграции. Он работает с PayPal и Venmo, но не гарантирует оплаты, сверки или урегулирования.

Для отправки выплаты используйте адрес электронной почты каждого получателя или внутренний номер мобильного телефона. Для выплат Venmo требуется номер мобильного телефона получателя. PayPal отправляет деньги на свой кошелек PayPal или Venmo.

Для выплат Venmo требуется номер мобильного телефона получателя. PayPal отправляет деньги на свой кошелек PayPal или Venmo.

Получатели, у которых нет учетной записи PayPal или Venmo, могут открыть счет и потребовать деньги.Невостребованные средства возвращаются вам через 30 дней.

Использовать идентификатор плательщика

Этот метод гарантирует платежи, сверку и расчеты, но работает только с PayPal.

Для отправки выплаты используйте идентификатор плательщика каждого получателя. Если у вас еще нет идентификатора плательщика получателя, получатель может следить за потоком PayPal, чтобы проверить свою учетную запись. Когда они завершат поток, PayPal отправит вам свой идентификатор плательщика. Используйте вспомогательное создание учетной записи для доступа к их идентификатору плательщика.

Этот метод гарантирует выплаты, исключая проблемы с соблюдением требований или мошенничества, поэтому вам не придется иметь дело с возвращенными платежами.

Методы интеграции

PayPal предлагает три способа интеграции выплат, чтобы вы могли получить правильное решение для своего бизнеса.

Сервер SFTP

Если вы отправляете крупные платежи, PayPal рекомендует использовать безопасный FTP-сервер для отправки сведений о выплатах. PayPal обрабатывает выплаты партиями.

API выплат

Отправляйте выплаты программно из вашего приложения.

Сеть выплат

Загрузите файл CSV со своими платежными реквизитами в Payouts Web.Никакой интеграции не требуется.

Примеры использования

| Бизнес | Пример использования |

|---|---|

| Реклама и аффилированные лица | Оплачивайте филиалы по всему миру, не проверяя их личность вручную. Ведение клиентской аналитики |

| Цифровые игры | Оплата игровых выигрышей |

| Страхование | Обработка и отправка выплат по претензиям |

| Программы лояльности | Отправляйте прибыль клиентам через их предпочтительный цифровой кошелек |

| Интернет-путешествия | Оплачивайте организаторов мероприятий, билетные платформы и создавайте туристические торговые площадки |

| Розничная торговля и рынки | Управляйте платежами покупателей и платите продавцам на их платформе |

Далее

Выполните предварительные условия.

eCash Money — попробуйте наш мобильный кошелек с оплатой наличными

Полное руководство по

Индустрия электронных денег

Перевод денег определенно прошел долгий путь на протяжении веков. Изначально мы полагались на бартерную систему, при которой мы обменивали товары, которые мы производили лично, на товары, которые производил кто-то другой, которые мы хотели или в которых нуждались. Например, фермер мог бы продать часть своего урожая риса, чтобы получить какой-нибудь домашний скот, похожий на корову.Проблема с этой системой заключалась в том, чтобы определить, сколько риса будет справедливым в обмен на корову. Это одна из причин, почему мы обратились к использованию бумаги и монет в качестве валюты. В отличие от урожая или животных, бумажная и монетная валюта имеет определенную ценность, что упрощает процесс оплаты товаров и услуг.

С тех пор денежные переводы продолжили эволюционировать от золота и серебра к бумаге и монетам, чекам (также бумажным), кредитным картам, и теперь переходят к цифровой валюте, которая становится все более распространенной в 21 веке.

По данным Федеральной резервной системы, «оценочное количество безналичных платежей, исключая телеграфные переводы, в 2012 году составило 122,8 миллиарда на сумму 79,0 триллиона долларов». Но почему люди так быстро приняли идею использования электронных денег?

Во-первых, электронные платежи на самом деле намного дешевле и точнее чеков. Согласно результатам сравнительного исследования стоимости платежей 2015 года, «ориентировочная средняя стоимость чековой транзакции составляет 3 доллара США по сравнению с диапазоном от 0 долларов США.26 и 0,50 доллара за кредитную транзакцию автоматической клиринговой палаты (ACH) и 1,50 доллара за транзакцию по карте покупки ». Из-за такой значительной разницы в цене двое из трех финансовых специалистов заявили, что они заменят чеки электронными платежами.

Что еще более важно, как отметила Нина Гасс, «электронные деньги были одним из первых решений, показывающих потребителям и предприятиям, что совершать транзакции через Интернет безопасно, конфиденциально и очень удобно».

По мере того, как технологии продолжают развиваться, электронные платежи, похоже, становятся способом будущего, который большинство из нас использует ежедневно каждый раз, когда пользуемся такими сервисами, как Due, PayPal, Square или Apple Pay.Другими словами, eCash не собирается уходить в ближайшее время. eCash станет более популярной по мере того, как все больше и больше людей будут выходить в Интернет, будут иметь доступ к мобильным устройствам, а в обновленных версиях будут постоянно совершенствоваться этот процесс электронных платежей.

Вот информативное руководство по eCash. В этом руководстве вы точно узнаете, что такое eCash, его историю, компоненты, обеспечивающие работу этой системы, основные преимущества и недостатки, а также текущие международные правила. Это руководство завершится тем, что мы можем ожидать в будущем от приложения Cash.

Что такое eCash?

Простое определение eCash, также известного как электронные деньги, кибер-деньги, цифровые деньги и электронные деньги, — это продукт цифровых денег, который обеспечивает способ оплаты продуктов и услуг, не прибегая к использованию бумажных денег или монет. Транзакции можно совершать через Интернет, электронную почту или персональный компьютер на другую рабочую станцию безопасно и анонимно.

Транзакции можно совершать через Интернет, электронную почту или персональный компьютер на другую рабочую станцию безопасно и анонимно.

За прошедшие годы возникли две общие модели транзакций eCash:

- Онлайн-форма eCash, которая была представлена ныне несуществующей DigiCash, работала для всех типов интернет-транзакций.

- Офлайн-форма электронных денег включала в себя карту с цифровой кодировкой, которая заменила бумажные деньги. Mondex разработала и протестировала эту модель в различных банках, но теперь компания перешла на разработку смарт-карт, которые также используются для финансовых транзакций, и управление ими.

Традиционно электронные платежные системы содержат одну из следующих основных характеристик:

- Оплата по инструкции. Это операция по кредитной карте, когда плательщик приказывает своему банку или финансовому учреждению снять средства с их банковского счета и перевести их на счет получателя.

- Предоплата электронная наличность.

По сути, это электронная форма наличных денег, при которой с карты или счета сразу же дебетуются и могут быть пополнены электронные деньги.

По сути, это электронная форма наличных денег, при которой с карты или счета сразу же дебетуются и могут быть пополнены электронные деньги. - Он-лайн. Это платежный протокол между плательщиком и получателем, в котором также участвует третья сторона, например банк или кредитная карта.

- Off-line. В этом протоколе оплаты не участвует третье лицо.

- Секретный ключ. Платежные протоколы должны быть проверены.С криптографией транзакция аутентифицируется. Секретный ключ — это когда плательщик и получатель совместно используют ключ, который есть только между ними.

- Аутентификация с открытым ключом. В отличие от секретных ключей, эта форма аутентификации общедоступна, например EMV. EMV означает Europay, MasterCard и Visa. Компания, которая сейчас управляет этими компаниями, называется EMVCo, с равномерным распределением контроля между примерно шестью разными компаниями.

- Счетчики. Здесь на карте хранится определенная сумма eCash в виде счетчиков.

- Монеты. Как и обычные деньги или монеты, эта форма eCash имеет фиксированный номинал для каждой монеты.

- Только программное обеспечение. Это недорогая система, которую можно разместить на любом компьютере для электронного обмена средств.

- Фурнитура с защитой от взлома. Если безопасность важна, то следует использовать специальное оборудование, которое хранит и использует секретный ключ.

История eCash

Вы не поверите, но идея электронных денег возникла не в 20 веке.Поразительно, но это можно проследить до 1880 года, когда американский ученый Эдвард Беллами в своей книге «Оглядываясь назад» решил производить платежи с помощью предоплаченных карт при расчетах. Хотя эта система не стала реальностью, только в 1914 году была предпринята реальная попытка начать использовать кредитные карты в качестве формы валюты. Опять же, это не имело большого влияния до появления в 1950 году Diners Card. Вскоре после этого Visa и MasterCard начали выпуск кредитных карт.

Развитие технологий помогло электронным платежам значительно вырасти.Например, в 1968 году обмен электронными данными стал обычным явлением для всех, кто хотел переводить деньги. В 1974 году Роберт Морено запатентовал технологию смарт-карт, за которой последовали первые банкоматы в США.

Еще до того, как десятилетие закончилось, в Соединенных Штатах использовались электронные терминалы под названием «EFTPOS» (то есть для безналичных банковских платежей). Пять коротких лет спустя, в 1984 году, предприятия финансового сектора использовали электронную почту для связи с клиентами.

Вы не можете обсуждать историю eCash, не отметив выпуск первого ПК IBM в 1981 году. ПК позволил разработать микроэлектронику, которая позволила бы быстро установить микропроцессоры в кредитную карту. Тем не менее, только в 1993 году система eCash, как мы ее знаем, впервые оформилась.

Доктор Дэвид Чаум, гражданин США и блестящий математик, стал руководителем отдела криптографии в голландском национальном исследовательском центре CWI. Доктор Чаум был ответственным за изобретение безопасных цифровых денег, а также за идею слепых подписей для неотслеживаемых платежей.Это привело к созданию первой в мире электронной платежной системы DigiCash. К сожалению, в 1998 году DigiCash обанкротилась и продала свои активы eCash Technologies. Тем не менее, DigiCash уже оказал влияние во всем мире eCash. В одном американском банке клиенты уже приняли идею eCash, и 90% его вкладчиков использовали эту систему.

Доктор Чаум был ответственным за изобретение безопасных цифровых денег, а также за идею слепых подписей для неотслеживаемых платежей.Это привело к созданию первой в мире электронной платежной системы DigiCash. К сожалению, в 1998 году DigiCash обанкротилась и продала свои активы eCash Technologies. Тем не менее, DigiCash уже оказал влияние во всем мире eCash. В одном американском банке клиенты уже приняли идею eCash, и 90% его вкладчиков использовали эту систему.

На конференции «Real World Crypto», состоявшейся в Стэнфордском университете 6 января 2016 года, Чаум вернулся с информацией о новом плане шифрования под названием PrivaTegrity, над которым он работает вместе с целой командой экспертов из других университетов.Эта группа академических партнеров надеется, что система, которая полностью обеспечит секретное и анонимное общение, включая возможности eCash, будет полностью безопасной и достаточно быстрой, чтобы работать как приложение для смартфона. Неизвестно, полностью ли написан и протестирован проект. Особенно убедительным было заявление доктора Чаума о том, что мы можем иметь «гражданское общество в электронном виде, без возможности скрытого массового наблюдения».

Особенно убедительным было заявление доктора Чаума о том, что мы можем иметь «гражданское общество в электронном виде, без возможности скрытого массового наблюдения».

DigiCash доктора Чаума была не единственной компанией, занимавшейся разработкой электронных денег в начале 90-х годов.Mondex, электронная кассовая система со смарт-картами, в которой реализована карта с хранимой стоимостью, была задумана Тимом Джонсом и Грэмом Хиггинсом из Национального Вестминстерского банка (RBS Group) в 1991 году. В течение следующих пяти лет компания работала над созданием альтернативы этой системе. наличными, изобретя электронный кошелек Mondex. В 1996 году MasterCard приобрела Mondex International с планом использования технологии MXI как части своей стратегической платформы микросхем.

Примерно в то же время в 1994 году в США была совершена первая онлайн-покупка, а в России была представлена первая отечественная чиповая карта, известная как система «Золотая корона».С наступлением нового века двенадцать крупнейших производителей смарт-карт, программного обеспечения и кредитных карт объявили, что они будут создавать первый универсальный электронный кошелек. В 1998 году запускается одна из крупнейших в мире систем онлайн-платежей — PayPal.

В 1998 году запускается одна из крупнейших в мире систем онлайн-платежей — PayPal.